SoundInsightN°10

Anleihen

Aktien

Höher für länger – die Zinswende wird vertagt

Im Ausblick der Federal Reserve gewinnt die Prognose einer "sanften Landung" der Wirtschaft an Bedeutung. Jedoch betrachtete der Vorsitzende Jerome Powell dies nicht als das wahrscheinlichste Szenario.

Die US-Wirtschaft scheint trotz zahlreicher Herausforderungen weiterhin widerstandsfähig zu sein. Bisher haben sowohl die erheblichen Zinserhöhungen als auch der Zusammenbruch der Silicon Valley Bank sowie die Pattsituation beim Schuldenlimit der US-Regierung kaum Spuren im Wirtschaftswachstum hinterlassen.

Tatsächlich zeigen sich die Beamten der Fed nun zunehmend zuversichtlich, die Inflation eindämmen zu können, ohne eine Rezession oder einen Anstieg der Arbeitslosigkeit zu provozieren. Aus unserer Sicht erscheint diese Entwicklung doch etwas zu trendfolgend, da die Prognosen vor nur drei Monaten noch deutlich vorsichtiger ausfielen. In ihrem vierteljährlichen Ausblick hat die Federal Reserve entsprechend die Wachstumsaussichten für 2024 von 1.1% auf 1.5% angehoben, die erwartete Arbeitslosenquote für 2024 von 4.5% auf 4.1% gesenkt und dabei die Inflationserwartung unverändert bei 2.5% belassen. Trotz höherer Zinsen erwarten die Währungshüter ein besseres Wirtschaftswachstum und eine nahezu gleiche Beschäftigungsquote. Ein widersprüchliches Szenario, insbesondere vor dem Hintergrund von Erfahrungswerten und einer erheblich höheren Verschuldung.

Die verbesserten Prognosen spiegeln sich auch in den Aussagen der Pressekonferenz wider, die nun "höhere Zinsen für einen längeren Zeitraum" signalisieren. Der "Dot-Plot", der die Zinserwartungen der Komiteemitglieder widerspiegelt, zeigt für 2024 ein Zinsniveau von 5.1%, was einer Erhöhung um 0.5% entspricht. Entgegen den Märkten gehen daher die Entscheidungsträger von einer weiteren Zinserhöhung in diesem Jahr aus, die den Leitzins auf 5.75% ansteigen lassen würde. Obwohl genau dieses Szenario in den jüngsten Wirtschaftsprognosen der Ökonomen skizziert wird, äußerte Jerome Powell auf eine Journalistenfrage klar seinen Vorbehalt. Er ließ sich nicht auf die Aussage heraus, dass er eine "sanfte Landung" für die US-Wirtschaft erwartet.

Es scheint, als hätten die Währungshüter wenige Alternativen zur konsequenten Beibehaltung hoher Zinsen, um keine weitere Inflationswelle durch vorzeitiges Einknicken auszulösen. Daher dürften die negativen wirtschaftlichen Auswirkungen der höheren Zinsen mit zeitlicher Verzögerung vermutlich stärker ins Gewicht fallen.

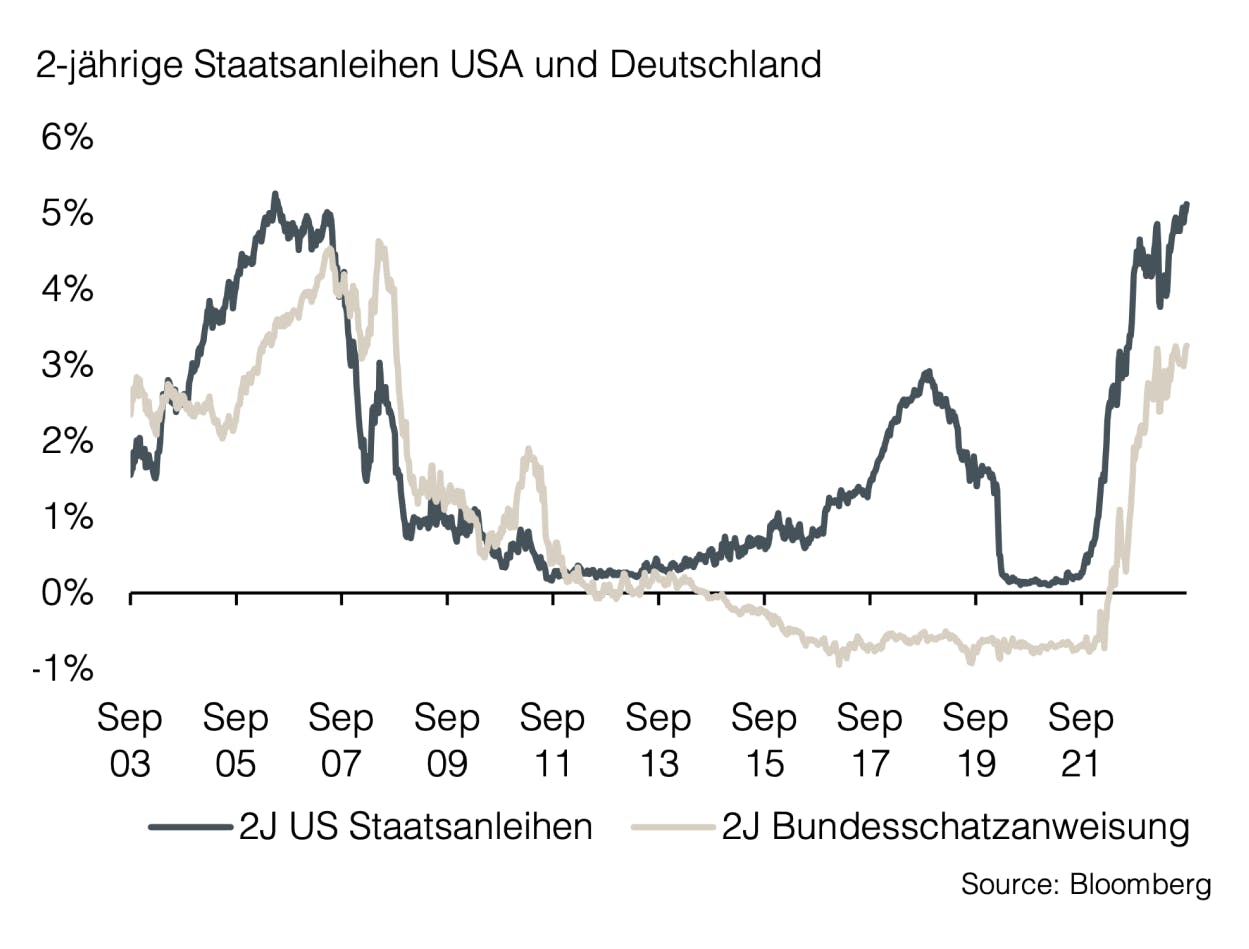

Die neuste Anpassung der Prognosen hat die Marktteilnehmer negativ überrascht. Der Zeitpunkt für die erwartete Zinswende wurde erneut in die Zukunft verschoben. Besonders auffällig war die Änderung in Bezug auf das erwartete Zinsniveau. Noch vor sechs Monaten hatte der Markt erwartet, dass die Zinsen Ende 2024 bei 3% liegen würden. Nach dem letzten Fed-Meeting wird nun erwartet, dass die Zinsen erst Mitte 2024 sinken, aber voraussichtlich nicht unter 4% fallen werden. Sowohl Anleihen- als auch Aktienmärkte reagierten negativ auf die restriktiven geldpolitischen Aussichten.

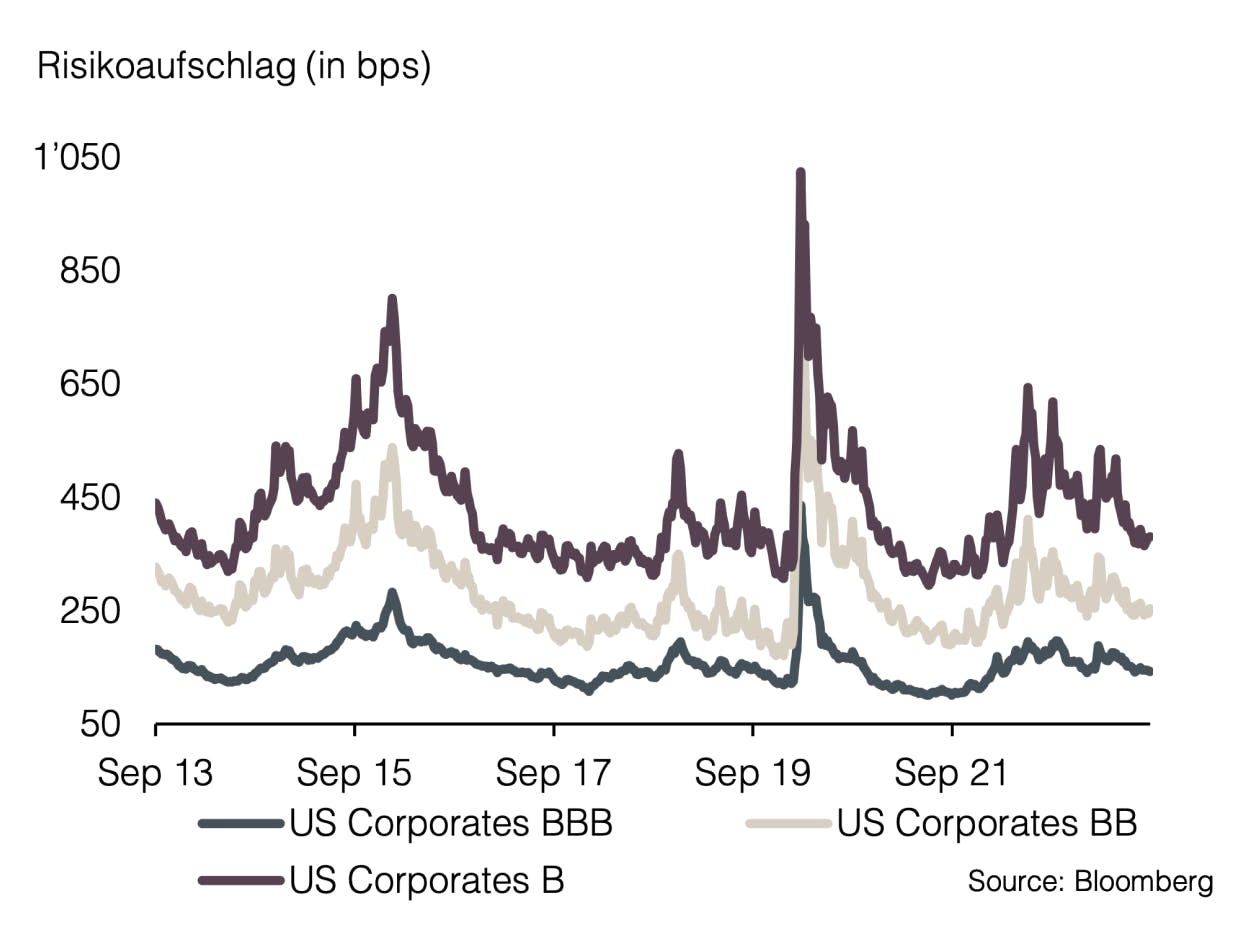

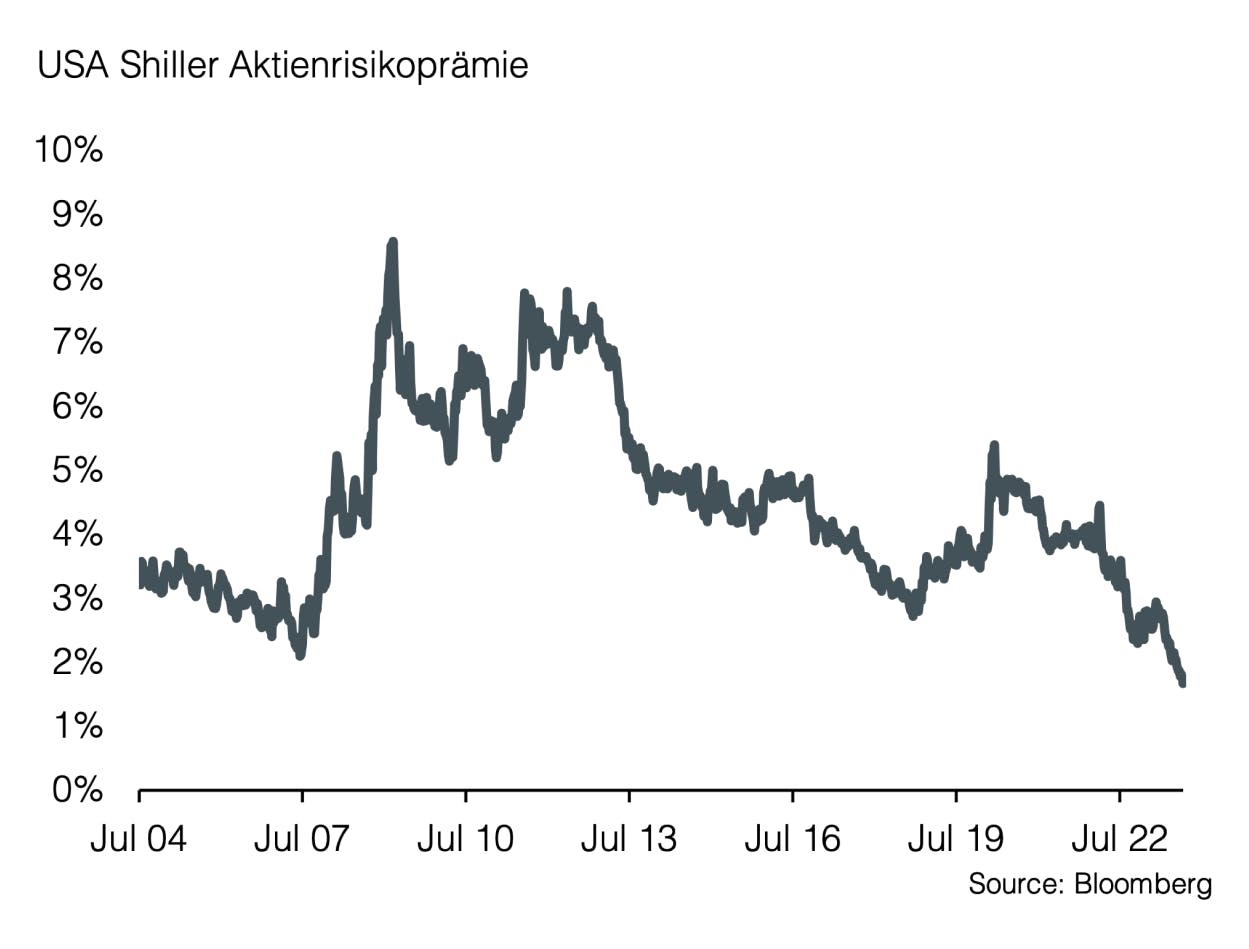

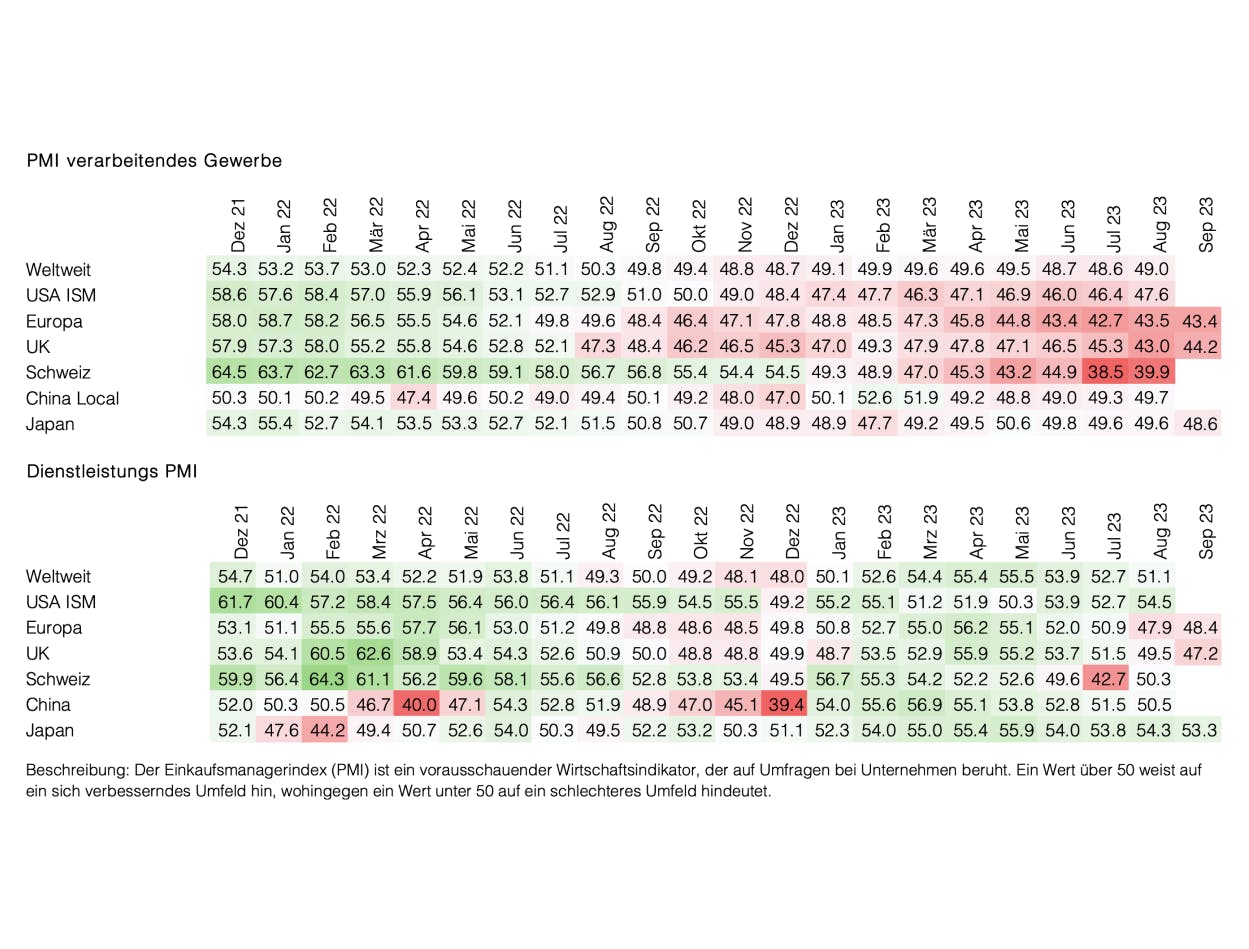

Wir sehen das Zinsniveau weiterhin als attraktiv an, insbesondere da einige Zentralbanken, einschließlich der Schweizerischen Nationalbank, den Zinszyklus größtenteils abgeschlossen sehen. In Bezug auf die Ausfallwahrscheinlichkeiten bleiben wir vorsichtig. Im Aktienbereich mahnen abnehmende Frühindikatoren und die niedrigen Risikoprämien weiterhin zu einer Untergewichtung. Aufgrund hoher relativer Bewertungsunterschiede beurteilen wir den Energiesektor als attraktiv an, sowohl aufgrund fundamentaler Daten als auch struktureller Einflussfaktoren. Im Bereich alternativer Anlagen zeigt sich Gold trotz höherer Zinsen und eines stärkeren US-Dollars bemerkenswert stabil. Eine Gold-Allokation bietet in der aktuellen Marktsituation eine gute Möglichkeit zur Diversifikation.

Appendix

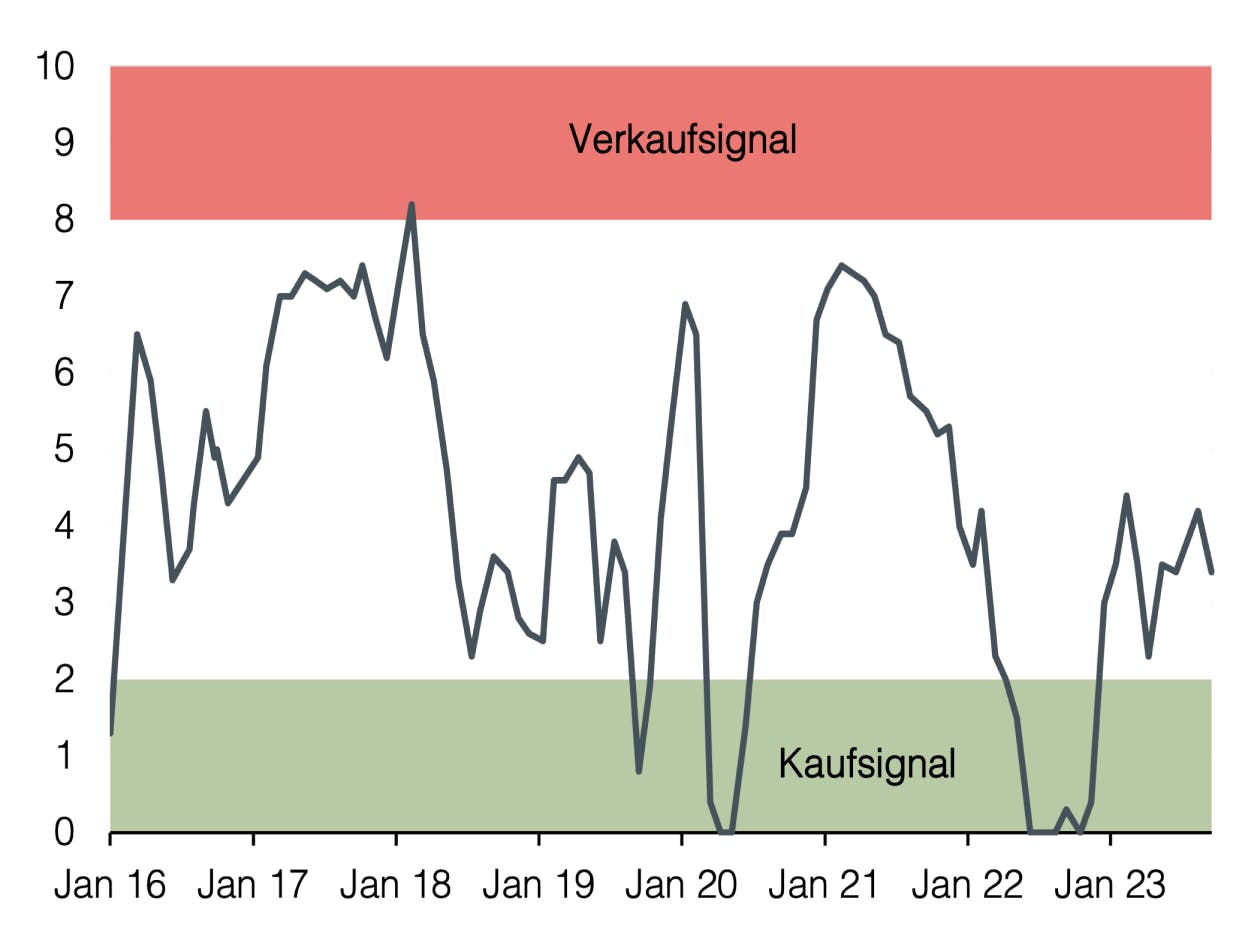

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research