SoundInsightN°17

Anleihen

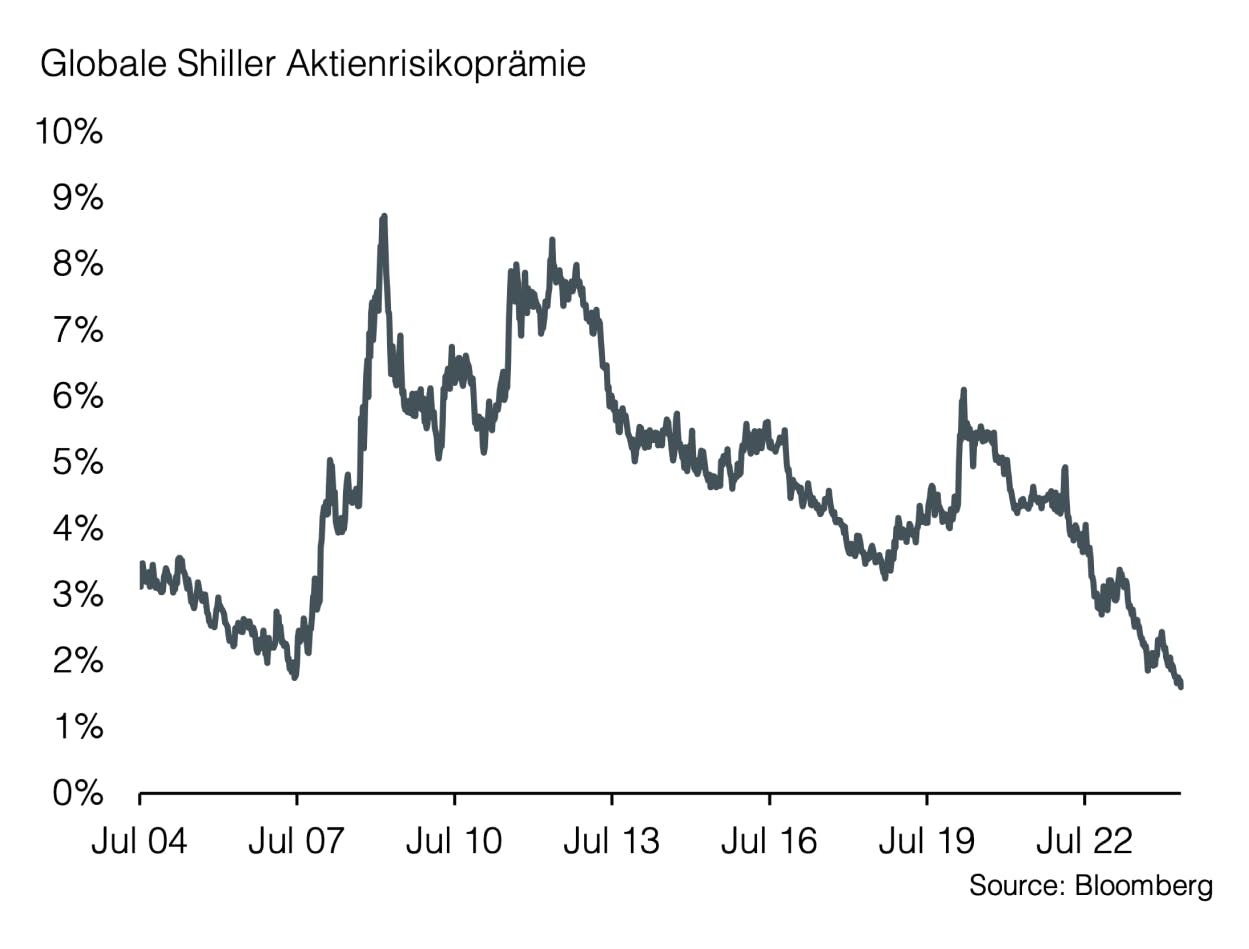

Aktien

Schlechte Nachrichten sind gute Nachrichten

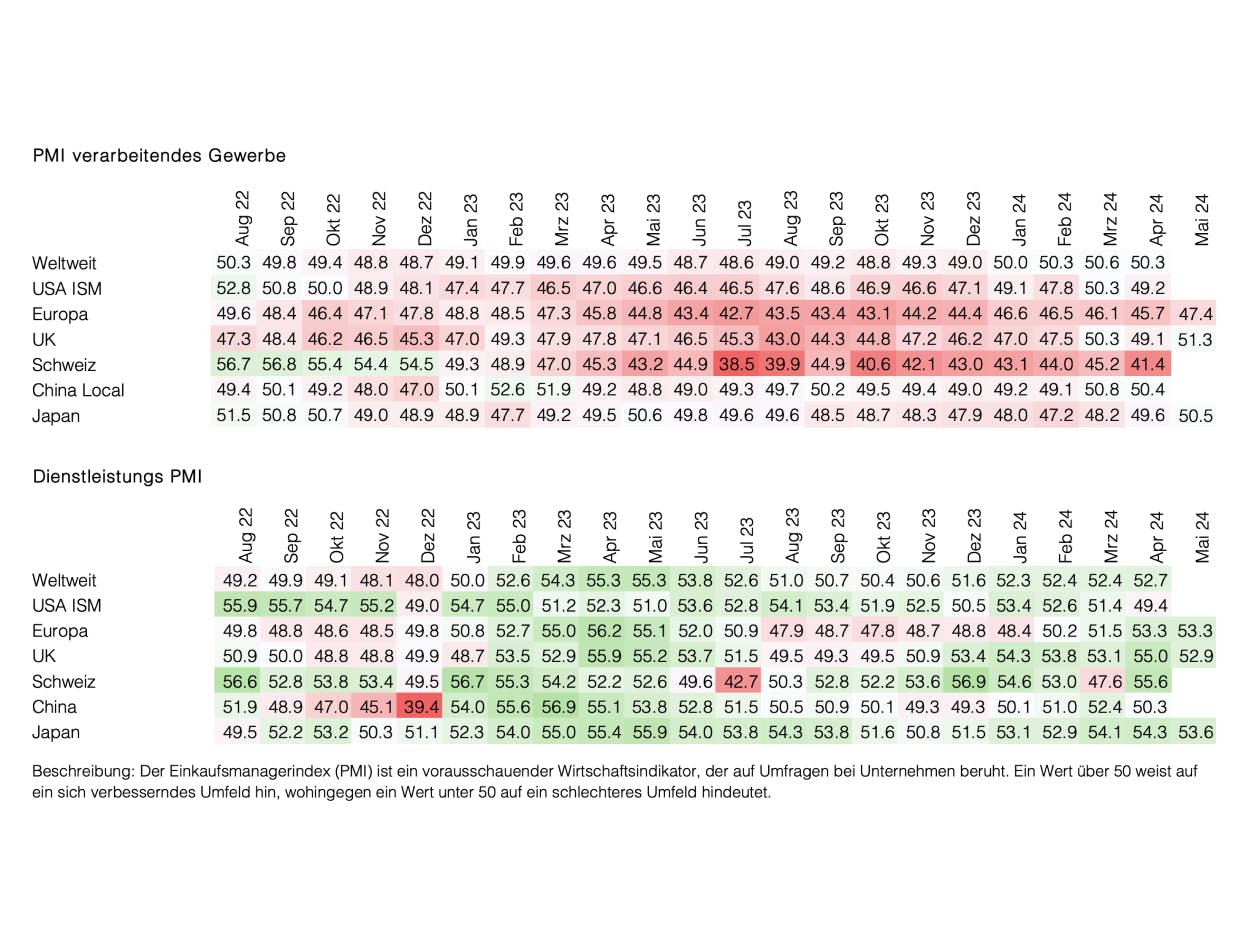

Der letzte Monat war ein kleiner Lichtblick für die Hoffnung auf tiefere Zinsen. Zum ersten Mal in diesem Jahr blieb eine Vielzahl von wirtschaftlichen Indikatoren hinter den Erwartungen. Ein Trend lässt sich aber nach wie vor nicht erkennen.

Der April war geprägt von überraschenden wirtschaftlichen Entwicklungen in den USA. Die Inflation stieg um 0.3% gegenüber dem Vormonat und lag damit unter den Erwartungen der Ökonomen. Dies war das erste Mal in diesem Jahr, dass die Inflation geringer ausfiel als prognostiziert, was sicherlich als positives Zeichen gedeutet werden kann. Noch immer ist jedoch unklar, ob sich die wirtschaftliche Lage nachhaltig stabilisiert und der Inflationsdruck nicht wieder zunimmt.

Ein weiterer bedeutender Wirtschaftsindikator, die neugeschaffenen Stellen, zeigte den tiefsten Wert seit Oktober 2023. Dies könnte darauf hinweisen, dass der stark beobachtete US-Arbeitsmarkt an Dynamik verliert. Auch die Einzelhandelsumsätze blieben hinter den Erwartungen zurück, was im aktuellen Umfeld einer starken US-Wirtschaft ebenfalls begrüsst wurde.

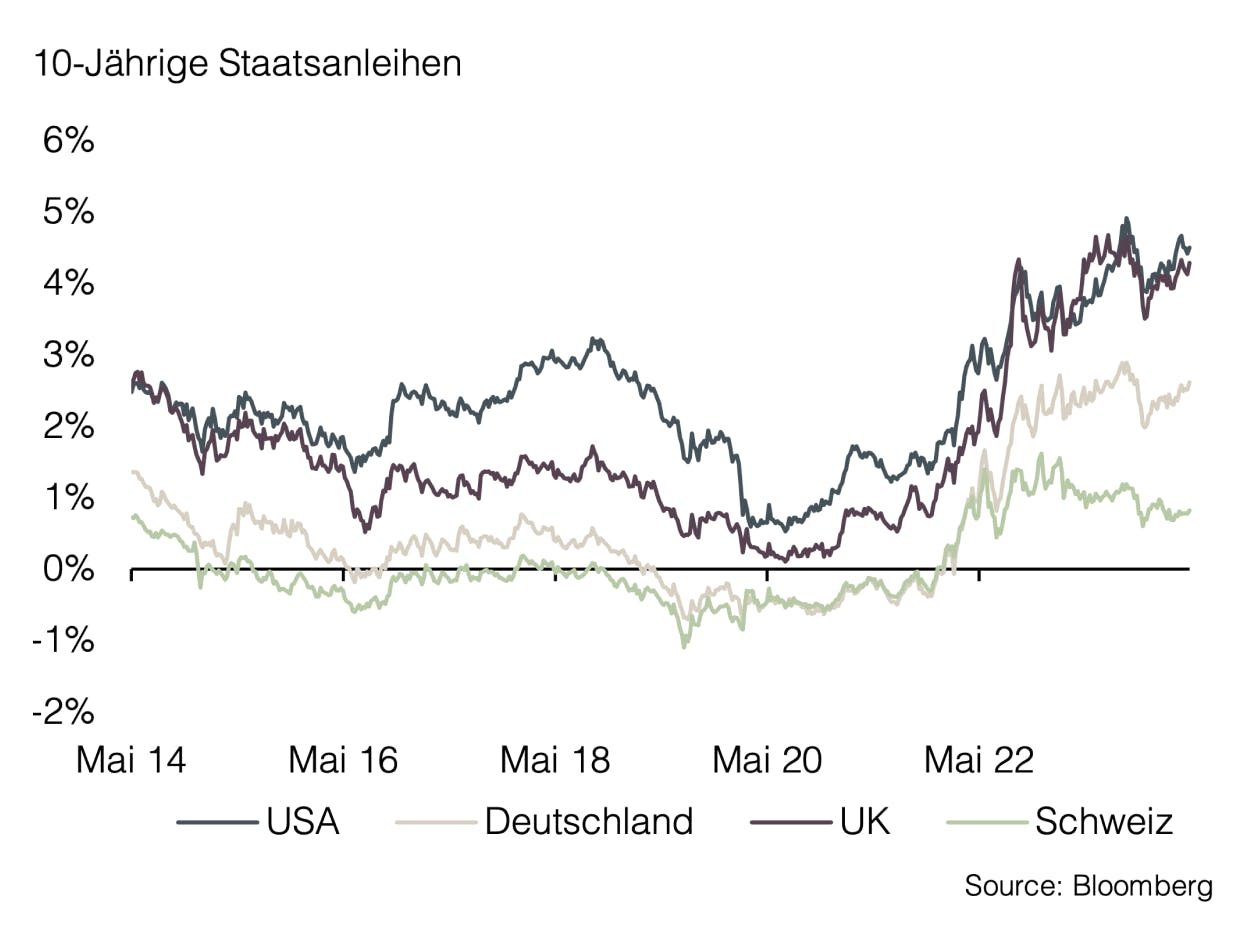

Diese negativen ökonomischen Überraschungen führten somit zu einer positiven Reaktion der Finanzmärkte. Die Märkte interpretierten die schwächeren Wirtschaftsdaten als Hinweis darauf, dass die Zentralbanken, insbesondere die Federal Reserve, möglicherweise doch noch mehrfach in diesem Jahr die Zinsen senken. Das Hin und Her in Bezug auf die wirtschaftliche Entwicklung begleitet uns jedoch schon eine ganze Weile. Während im vierten Quartal 2023 sämtliche Daten auf bis zu sechs Zinssenkungen für 2024 hindeuteten, liessen die Wirtschaftsdaten der letzten Monate daran zweifeln, ob die US-Leitzinsen in diesem Jahr überhaupt gesenkt werden. Nun scheint im April zum ersten Mal dieses Jahr wieder etwas Zuversicht für Zinssenkungen zu herrschen. Ein klarer Trend lässt sich aber noch nicht erkennen. Anleihen profitierten von den gesunkenen Zinserwartungen und konnten weltweit zulegen. Investoren reagierten damit positiv auf die Aussicht auf stabilere oder sogar sinkende Zinsen. Auch die Aktienmärkte wurden von den tieferen Zinsen beflügelt und erreichten neue Rekordstände. Dies verdeutlicht, wie stark die Märkte aktuell auf niedrigere Zinsen setzen und wie empfindlich sie auf ökonomische Indikatoren reagieren.

Ein entscheidender Faktor für die kommenden Wochen werden die Zentralbanksitzungen der Europäischen Zentralbank (EZB) und der Federal Reserve (FED) Anfang Juni sein. Bei der EZB wird die erste Zinssenkung seit 2016 erwartet, was einen bedeutenden Schritt in der europäischen Geldpolitik darstellen würde. Eine Zinssenkung könnte die wirtschaftliche Aktivität in der Eurozone ankurbeln und den Euro schwächen, was die Exportindustrie stützen könnte. Die FED hingegen wird sich voraussichtlich auf die Kommunikation ihrer zukünftigen Strategie konzentrieren. Obwohl eine Zinssenkung erst gegen Ende des Jahres erwartet wird, werden die Aussagen der FED sorgfältig analysiert, um Hinweise auf die zukünftige Geldpolitik zu erhalten.

Im Bereich der alternativen Anlagen deuten die Entwicklung der Rohstoffpreise aus unserer Sicht nicht auf eine tiefere Inflation hin. Besonders Basismetalle erreichen teilweise Rekordniveaus, was die Produktionskosten in vielen Industrien erhöht und auf längere Sicht inflationäre Tendenzen verstärken könnte. Da Rohstoffzyklen über längere Zeiträume ablaufen, wird dieses Thema im Anlagekomitee vertieft behandelt.

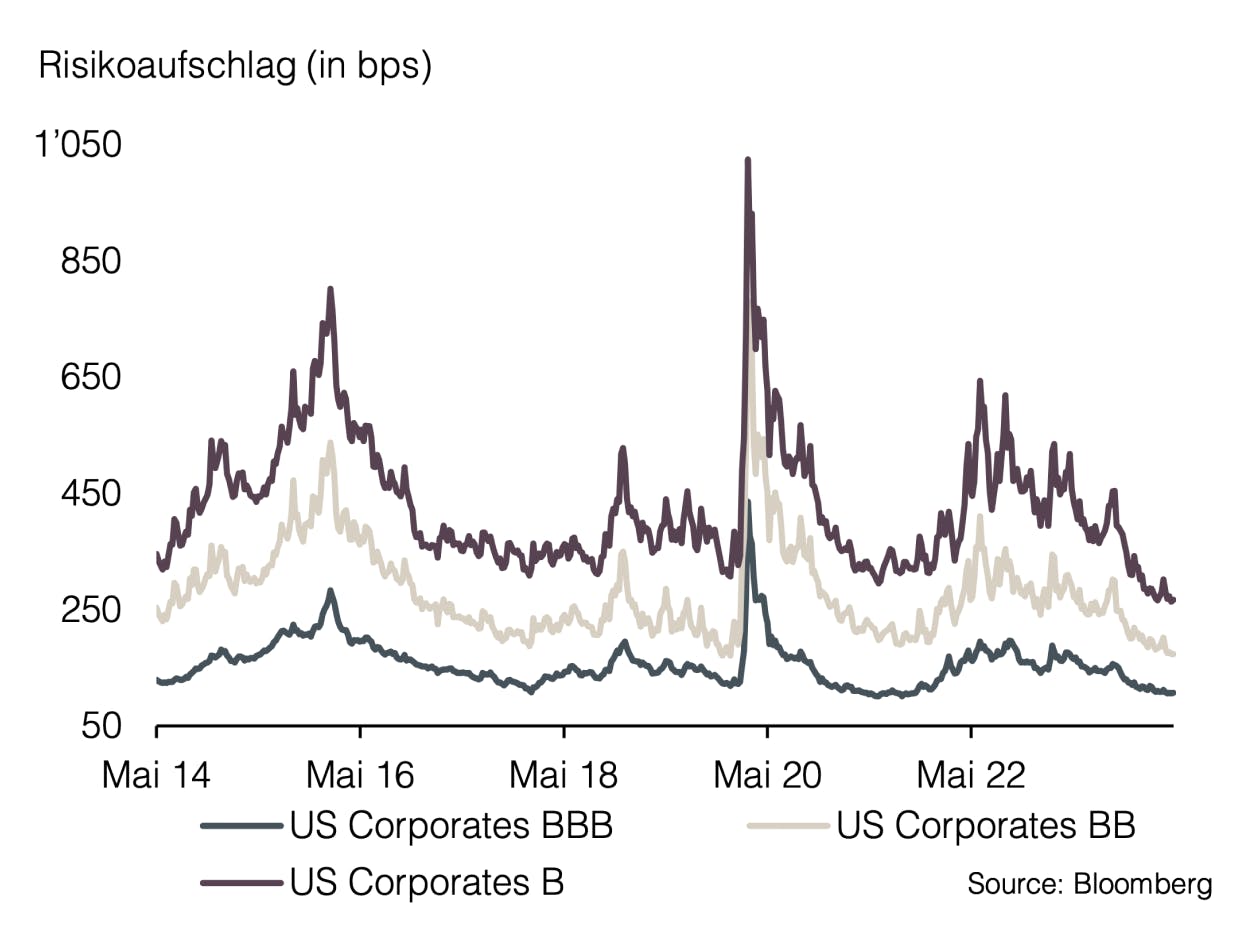

Im laufenden Monat blieben die Anlagekategorien und Klassen unverändert. Aktuell lassen gerade die makroökonomischen Daten viel Spielraum für Interpretationen. Wir konzentrieren uns gerade deshalb auf unseren systematischen Prozess und bevorzugen bei Anleihen längere Laufzeiten und hohe Qualität. Im Aktienbereich bleiben wir neutral gewichtet, bemerken jedoch einen steigenden Risikoappetit bei teuer werdenden Märkten.

Appendix

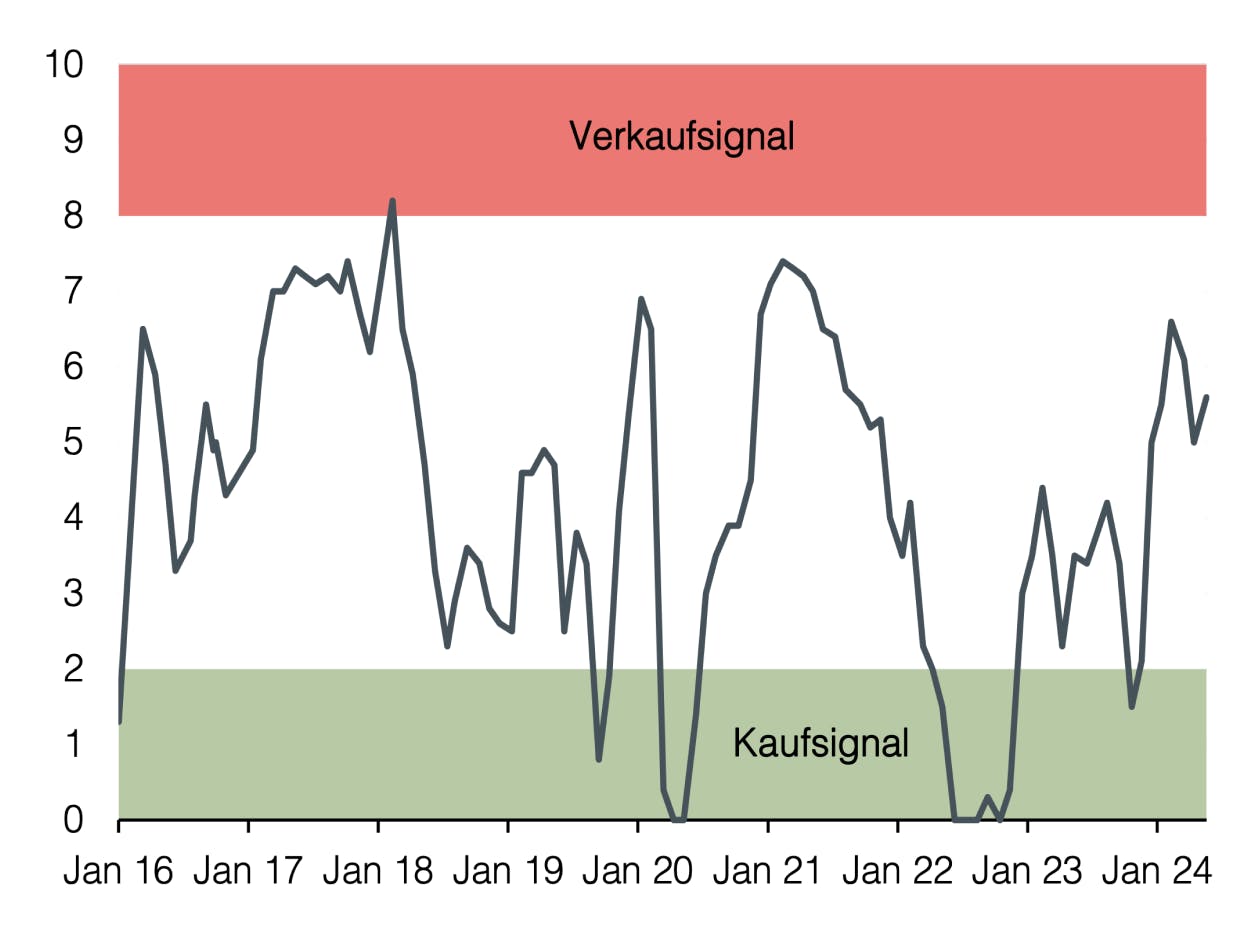

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research