SoundInsightN°18

Anleihen

Aktien

Halbzeit 2024: Finanzmärkte übertreffen Erwartungen

Die neusten Wirtschaftsdaten festigen die Meinung von solidem Wachstum und sinkender Inflation. Zur Jahreshälfte befinden sich fast alle Anlageklassen im grünen Bereich – entsprechend hoch sind die Erwartungen für die zweite Halbzeit 2024.

Die Federal Reserve gab anlässlich ihres Juni-Meetings die neuesten wirtschaftlichen Einschätzungen bekannt. Dabei wurde auf eine nach wie vor stabile wirtschaftliche Lage hingewiesen, womit der Bedarf für tiefere Zinsen gegenüber der letzten Einschätzung vom März gesunken ist. Vor drei Monaten sah die Fed noch drei Zinssenkungen im laufenden Jahr; aktuell erwartet die Notenbank nur noch eine Zinssenkung. Höhere Zinsen für länger - eigentlich kein Wunschszenario für die Märkte.

Fast zeitgleich mit der Kommunikation der Fed sorgte jedoch die Veröffentlichung der Konsumenten- und Produzentenpreise für eine positive Überraschung: Zum zweiten Monat in Folge blieb die Teuerung hinter den Erwartungen der Ökonomen zurück. Dies führte dazu, dass die Marktteilnehmer nun entgegen der Prognose der Fed eine zusätzliche Zinssenkung im laufenden Jahr erwarten. Unterstützt wurde diese Erwartung von leicht rückläufigen Einzelhandelsumsätzen und einer abnehmenden Dynamik des US-Arbeitsmarktes.

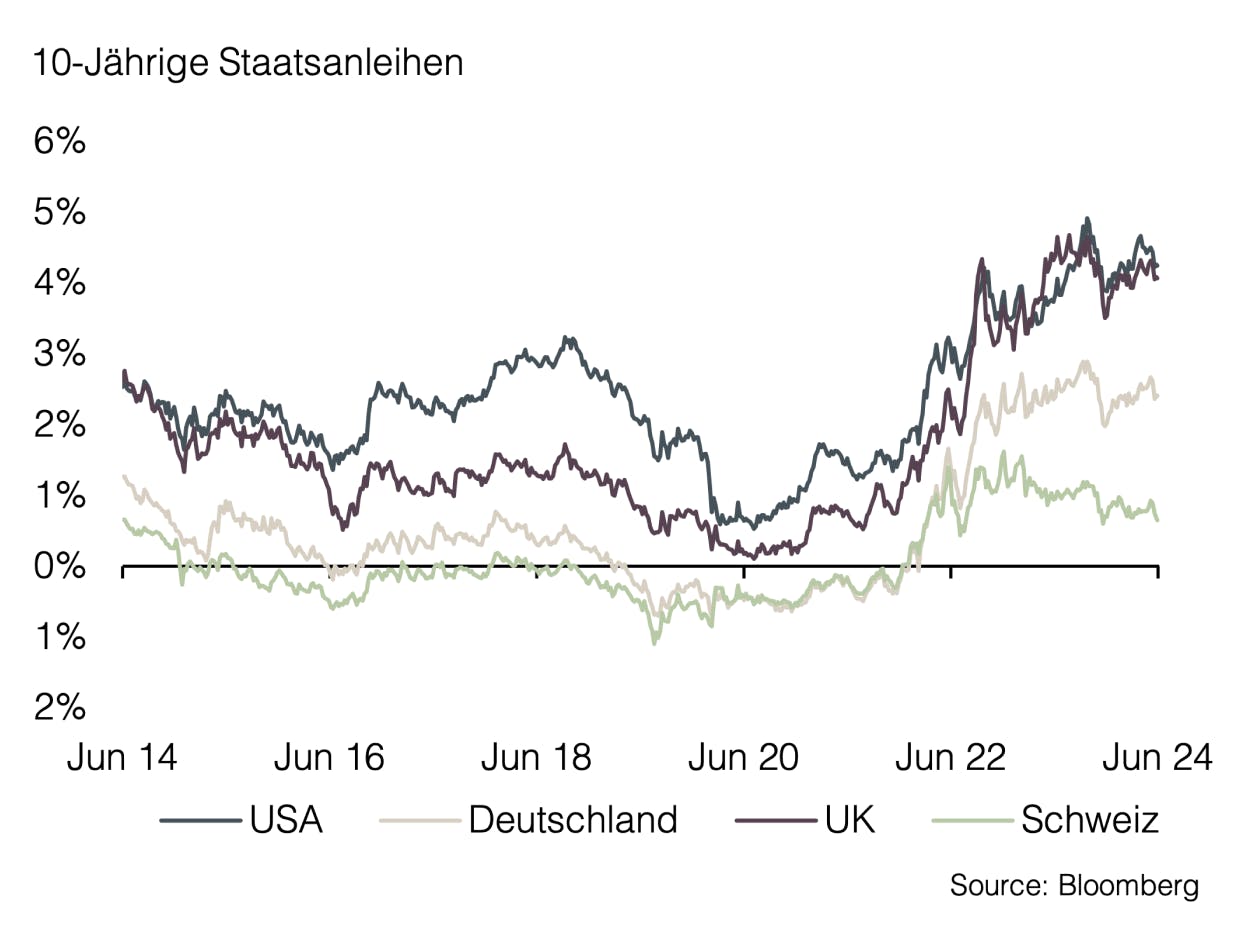

Währenddessen senkten die Währungshüter in Kanada und Europa diesen Monat zum ersten Mal im aktuellen Zyklus die Zinsen. Dies, obwohl die Europäische Zentralbank (EZB) gleichzeitig ihre eigene Prognose für die Inflation anhob. Für die größte Überraschung in der Geldpolitik sorgte aber erneut die Schweizer Nationalbank. Zum zweiten Mal in Folge senkte die SNB die Leitzinsen unerwartet um 0.25%. Wie schon im März wurde der Entscheid mit einer tieferen Inflation und einem noch immer teuren Franken begründet.

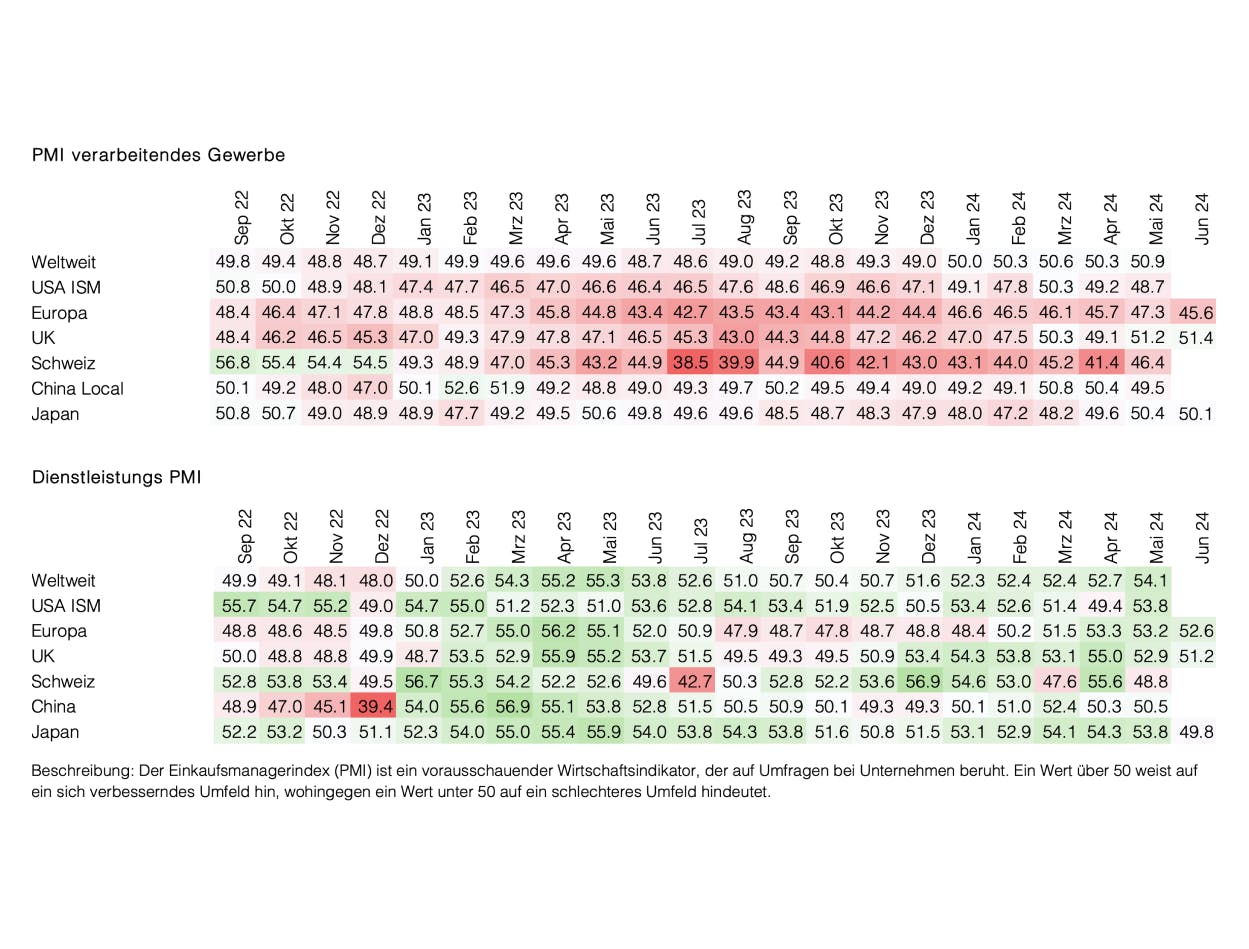

Die Einkaufsmanagerindizes (PMI) zeigten im Juni eine positive Entwicklung. Sowohl das verarbeitende Gewerbe als auch der Dienstleistungssektor konnten zulegen. Besonders bemerkenswert ist, dass der globale Index für das verarbeitende Gewerbe auf den höchsten Stand seit Juli 2022 gestiegen ist. Gleichzeitig erreichte der Dienstleistungssektor den höchsten Wert der letzten zwölf Monate. Die Kombination von tieferer Inflation und einem positiven Ausblick für Industrie und Dienstleister entspricht definitiv dem Geschmack der Anleger.

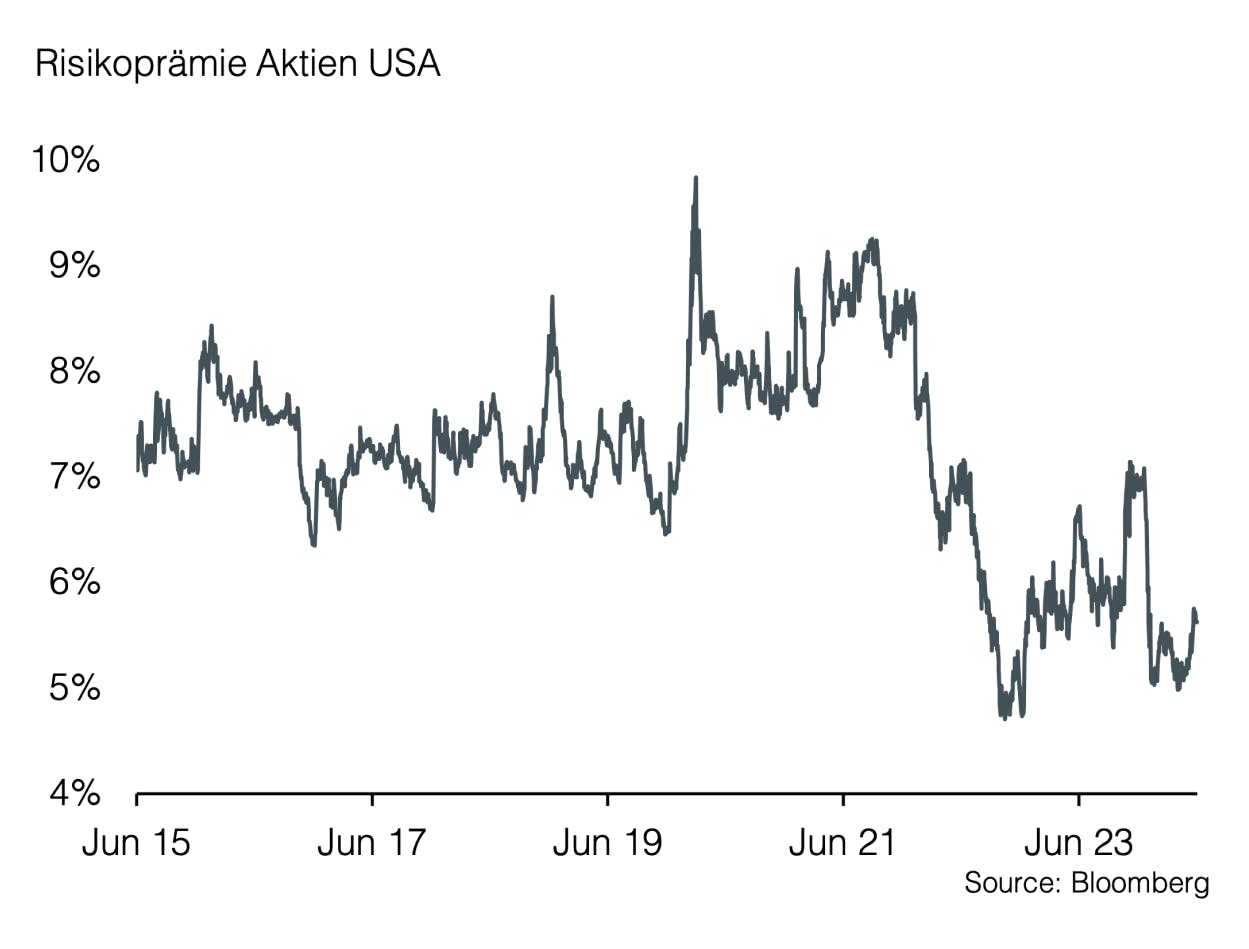

Dass die US-Leitzinsen noch immer bei 5.5% verharren, war jedoch zu Jahresbeginn alles andere als ein Wunschszenario. Damals wurden sechs Zinssenkungen für 2024 prognostiziert – die erste bereits im März. Rückblickend lässt sich somit feststellen, dass die Finanzmärkte trotz höherer Zinsen die Renditeerwartungen in der ersten Halbzeit 2024 übertroffen haben. Die kommenden Monate werden zeigen, ob sich dieser Trend fortsetzt und sich die erhoffte Stabilität der Märkte fortsetzt. Aktuell rechnet der Markt mit einem schon fast perfekten Szenario von steigendem Gewinnwachstum bei den Unternehmen, sinkenden Zinsen und gleichzeitig sinkender Inflation. Mit diesen Perspektiven blicken wir gespannt auf die zweite Halbzeit 2024, in der sich zeigen wird, ob die positiven Erwartungen enttäuscht werden. Über die nächsten Wochen erwarten wir vor allem aus dem Konsumbereich aufschlussreiche Daten, welche mehr Visibilität in Bezug auf das Wachstum geben werden. Eine Zinssenkung im Anschluss an die US-Wahlen scheint uns durchaus realistisch.

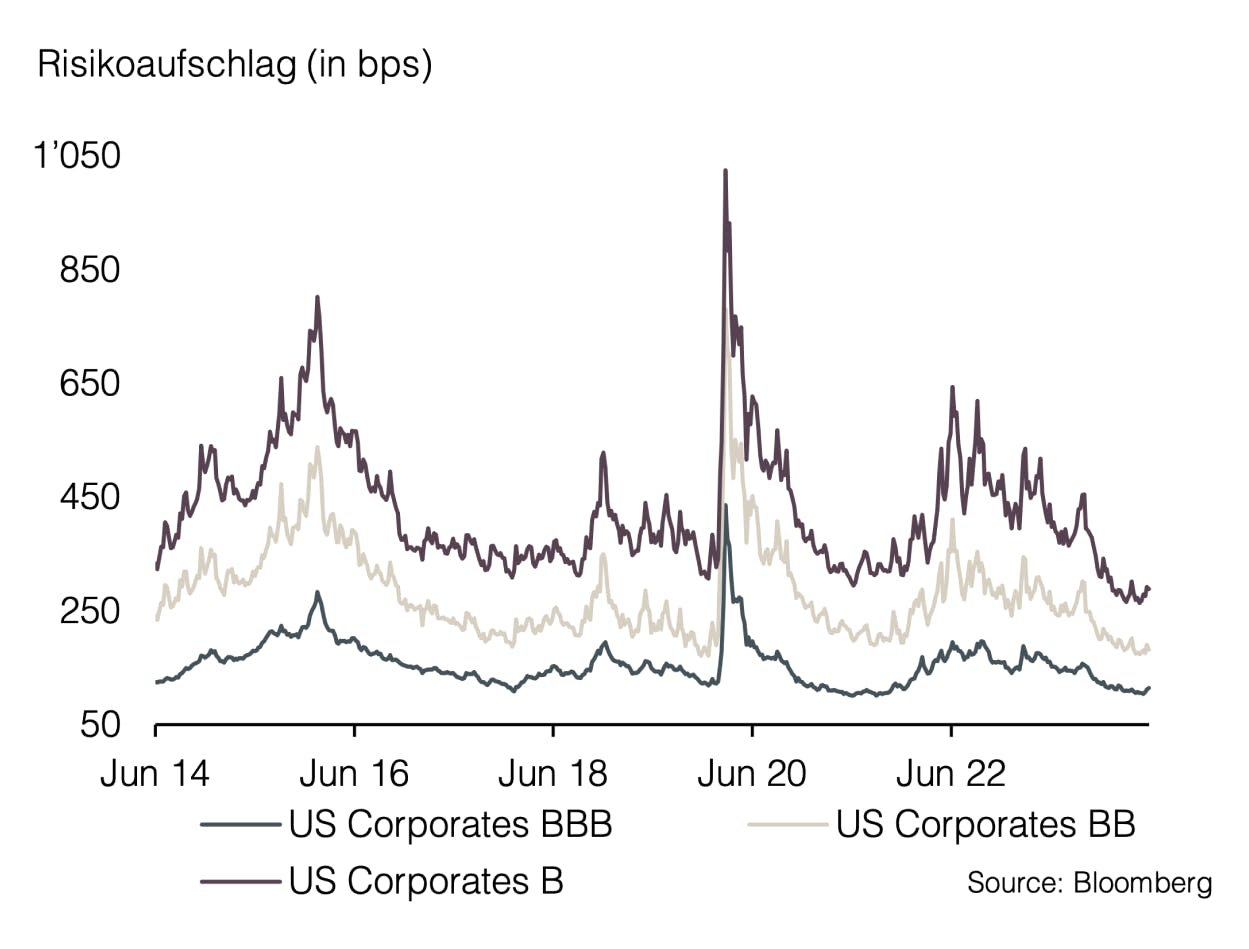

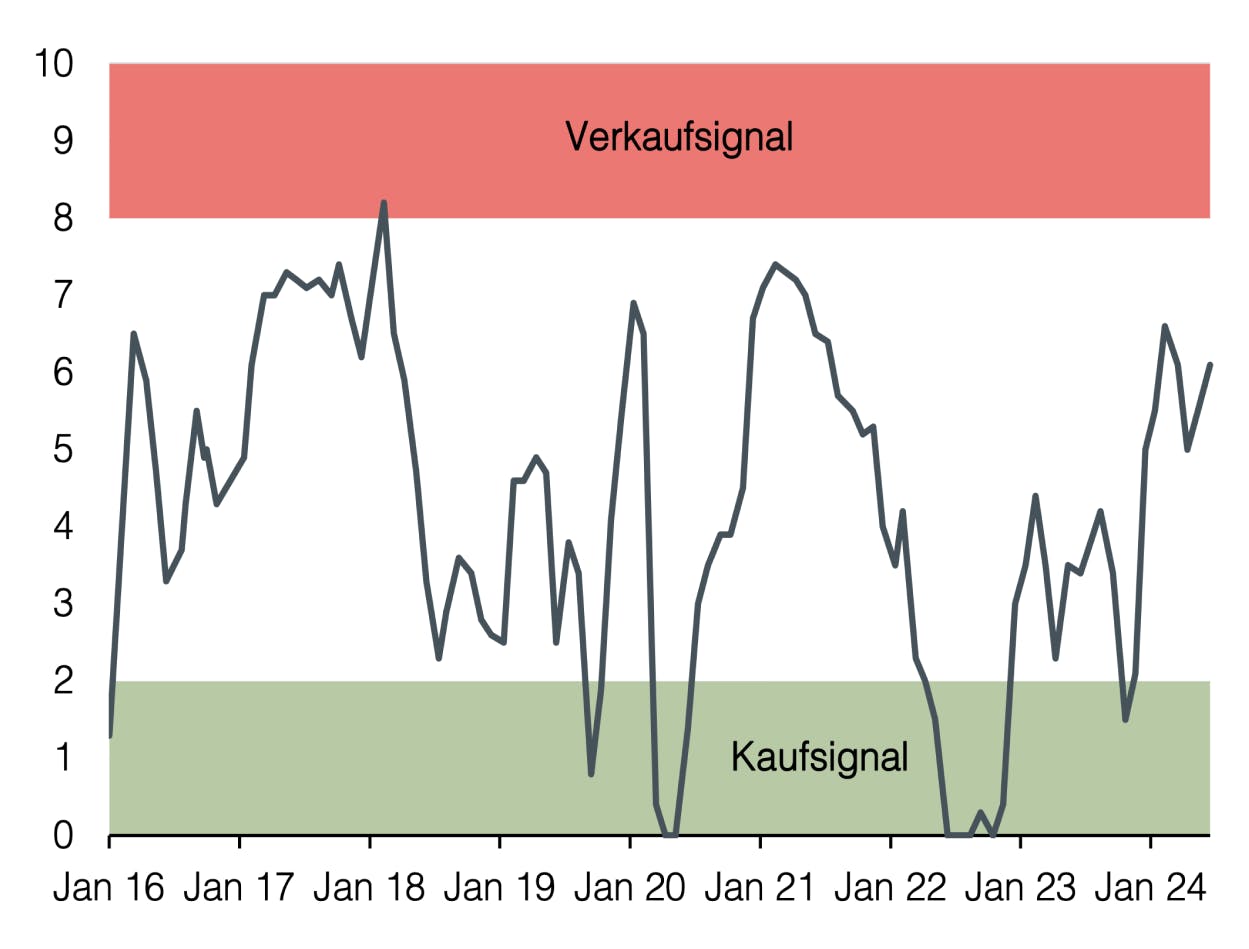

Mit den positiven Entwicklungen des letzten Monats bewegt sich das Sentiment der Anleger schrittweise in den euphorischen Bereich, wo es jedoch noch nicht angelangt ist. Wir bleiben bei einer neutralen Positionierung bei Aktien und bleiben vorsichtig, was Ausfallrisiken bei den Anleihen anbelangt.

Appendix

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research