SoundInsightN°7

Anleihen

Aktien

Fokus auf den Arbeitsmarkt

Trotz rückläufiger Inflationszahlen bleiben die Zentralbanken hartnäckig und erhöhen weiter die Zinsen. Dabei richten sie ihr Augenmerk zunehmend auf den Arbeitsmarkt.

Die Meinungen unter den professionellen Investoren waren zum Ende des letzten Jahres eindeutig: Die stark angestiegenen Zinsen werden nach und nach ihre Spuren in der Wirtschaft hinterlassen und eine Rezession auslösen. Entsprechend defensiv war die generelle Ausrichtung der Anleger. Zum Jahresstart zeigten die globalen Aktienmärkte jedoch eine starke Erholung. Selbst die Unruhen im Finanzsystem, mit dem Kollaps von drei US-Regionalbanken und der Übernahme der Credit Suisse durch die UBS, führten nur vorübergehend zu Kursverlusten. Vor allem die großen US-Technologiewerte profitierten, da die Überzeugung reifte, dass diese Unternehmen am stärksten von der wachsenden Bedeutung künstlicher Intelligenz profitieren werden. Die Aktienerholung entwickelte sich mehr und mehr zu einer Herausforderung für viele defensiv positionierte Anleger. Infolgedessen war eine Kursänderung bei einigen Investoren zu beobachten. Ein Rückgang der Bargeldbestände seit Jahresbeginn zeigt, dass sich das Sentiment unter den Anlegern verbessert hat. Unterstützend dürfte sich auch der Rückgang der Inflation ausgewirkt haben. So ist die Gesamtinflationsrate in den USA seit dem Höchststand im Juni 2022 von 9.1% auf 4% gefallen.

Die Zentralbanken teilen den Optimismus in Bezug auf den Erfolg der Inflationsbekämpfung nur bedingt. Die Federal Reserve verzichtete zwar im Juni zum ersten Mal seit über einem Jahr auf eine Erhöhung des Leitzinses, kündigte jedoch entgegen der Markterwartung zwei weitere Zinsschritte bis zum Jahresende an. Dabei legen die Zentralbanken ihr Augenmerk zunehmend auf den Arbeitsmarkt. Dieser präsentiert sich mit einer historisch niedrigen Arbeitslosenquote nach wie vor in solider Verfassung. Zudem weisen die vielen offenen Stellen weiterhin auf einen noch immer pandemiebedingten Mangel an Arbeitskräften hin. Dieser Umstand schürt bei den Zentralbanken die Sorge, dass das Lohnwachstum anhält und somit die Kerninflationsrate, welche die volatilen Preise für Nahrungsmittel und Energie ausschließt, hochhält. Die Kerninflation hatte ihren Höhepunkt in den USA im vergangenen September mit 6.6% erreicht, fiel seitdem aber nur leicht auf 5.3% und bleibt somit hartnäckig hoch. Der Arbeitsmarkt ist jedoch ein nachlaufender wirtschaftlicher Indikator, da das Einstellen und Entlassen von Personal viel Zeit benötigt. Durch den angespannten Arbeitsmarkt dürften Unternehmen im aktuellen Umfeld zudem auch zögern, sich von Personal zu trennen. Diese Situation birgt die Gefahr, dass sich die Zentralbanken durch den stabilen Arbeitsmarkt dazu gedrängt fühlen, die Zinsen weiter zu erhöhen und auf hohem Niveau zu belassen, um ihr Inflationsziel von 2% trotz einer sich abschwächenden Wirtschaft nicht zu gefährden. Diese wirtschaftliche Abkühlung manifestiert sich bereits durch die Einkaufsmanagerindizes des verarbeitenden Gewerbes, welche sich weiter abgeschwächt haben. Da ein Großteil der Zinsanstiege im zweiten Halbjahr letzten Jahres vorgenommen wurde, besteht zudem das Risiko, dass die bremsende Wirkung der Zinserhöhungen erst in den kommenden Monaten ihre volle Wirkung entfalten. Als mahnendes Beispiel dient aktuell Großbritannien. Die noch immer stark ansteigende Kerninflation im Land zwingt die Bank of England dazu, die Zinsen weiter drastisch zu erhöhen, obwohl die Zentralbank gleichzeitig mit einer starken Abschwächung der Wirtschaft rechnet und die gestiegenen Hypothekenzinsen die Haushalte zunehmend unter finanziellen Druck setzen.

Die globalen Aktienmärkte berücksichtigen die zuvor genannten Risiken nur teilweise. Die diesjährigen Kursgewinne an den Börsen von bis zu 13% stehen stagnierenden Unternehmensgewinnen gegenüber, was zu einer erhöhten Bewertung des Aktienmarktes geführt hat. Die aktuellen Bewertungen liegen nun deutlich über dem langjährigen Durchschnitt, was in der Vergangenheit nur in Phasen wirtschaftlicher Expansion und steigender Unternehmensgewinne nachhaltig war. Beide Bedingungen sind derzeit nicht erfüllt. Zudem konzentrieren sich die Renditebeiträge auf einige wenige Aktien aus dem Technologiesektor. Die tiefste Aktienvolatilität seit Beginn der Pandemie ist ein Hinweis darauf, dass die erwähnten Herausforderungen nur bedingt im Markt eingepreist sind.

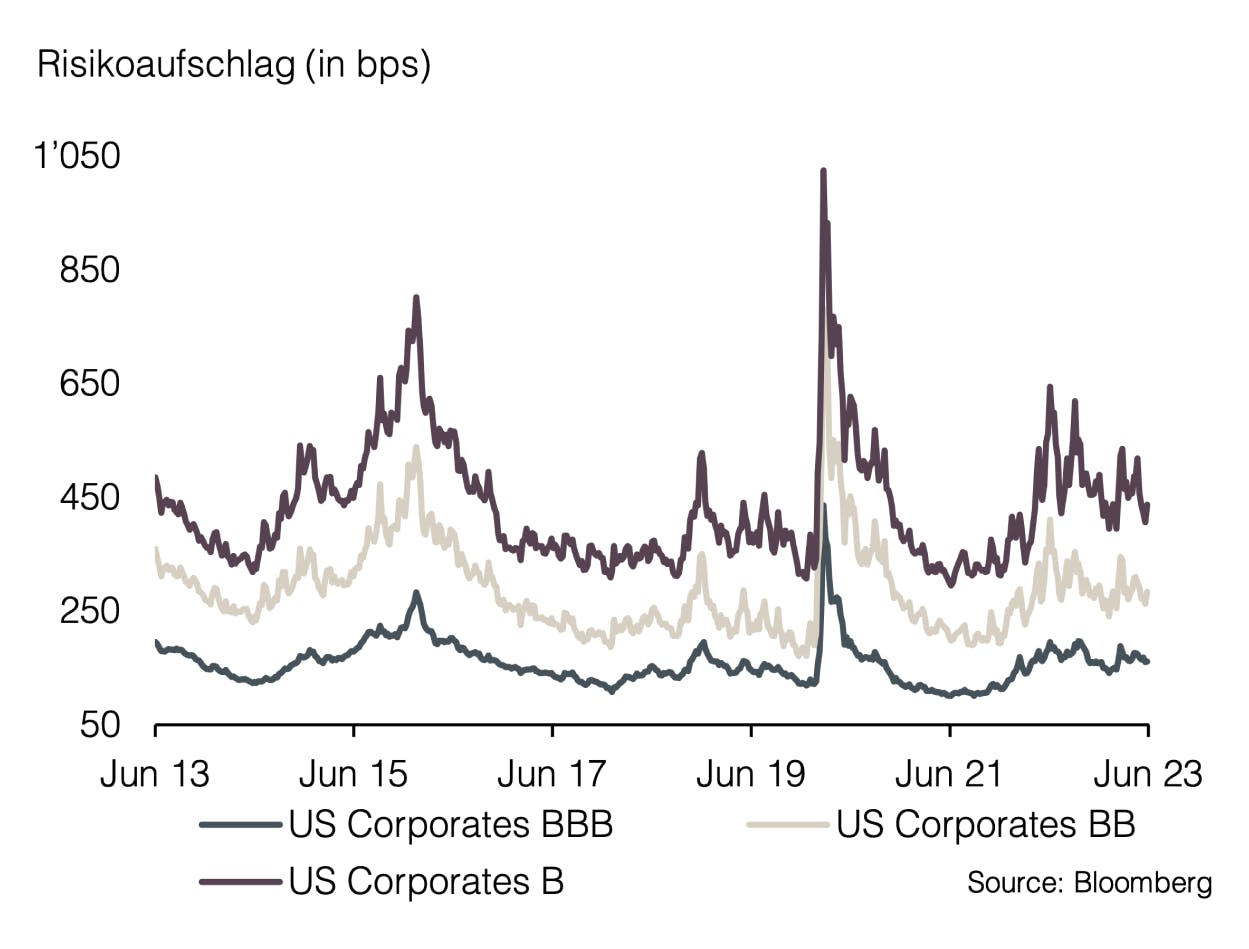

Wir bleiben deshalb bei einer defensiven Positionierung, indem wir an einem leichten Untergewicht der Aktienquote festhalten. Dieses implementieren wir weiterhin mit einem Untergewicht in US-Aktien. Die von den Notenbanken kontrollierten Leitzinsen dürften sich ihren Höchstständen nähern, weshalb wir langlaufende Staatsanleihen und Unternehmensanleihen von hoher Qualität weiterhin favorisieren. Hochzinsanleihen haben sich über den letzten Monat weiter verteuert, weshalb wir diese meiden.

Appendix

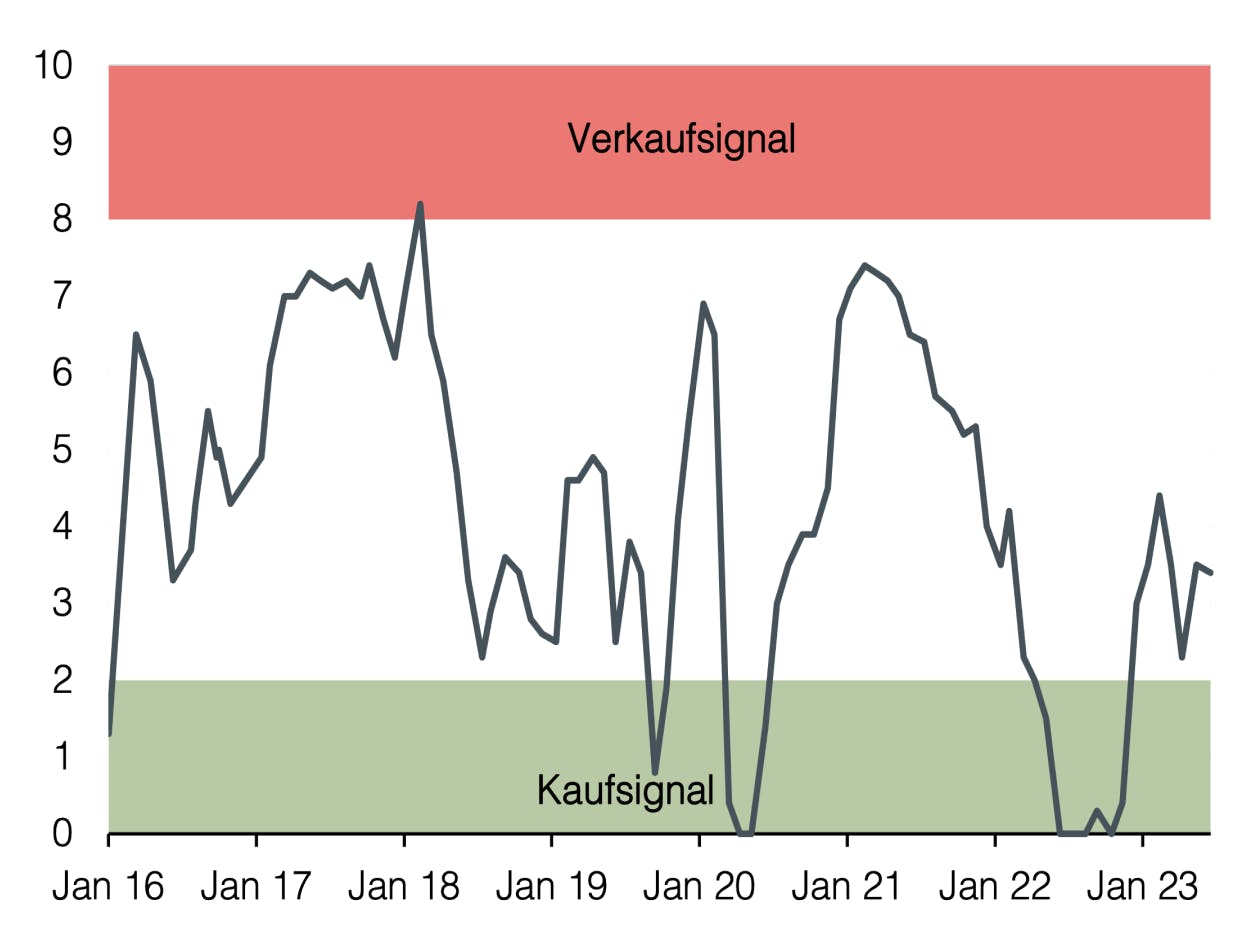

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research