SoundInsightN°19

Anleihen

Aktien

Geldpolitik als Balanceakt

Die Federal Reserve steht vor der anspruchsvollen Aufgabe, die Inflation auf ihr Zielniveau von 2% zurückzuführen und gleichzeitig das Wirtschaftswachstum zu stabilisieren. Aktuelle makroökonomische Daten deuten auf eine baldige Zinswende hin.

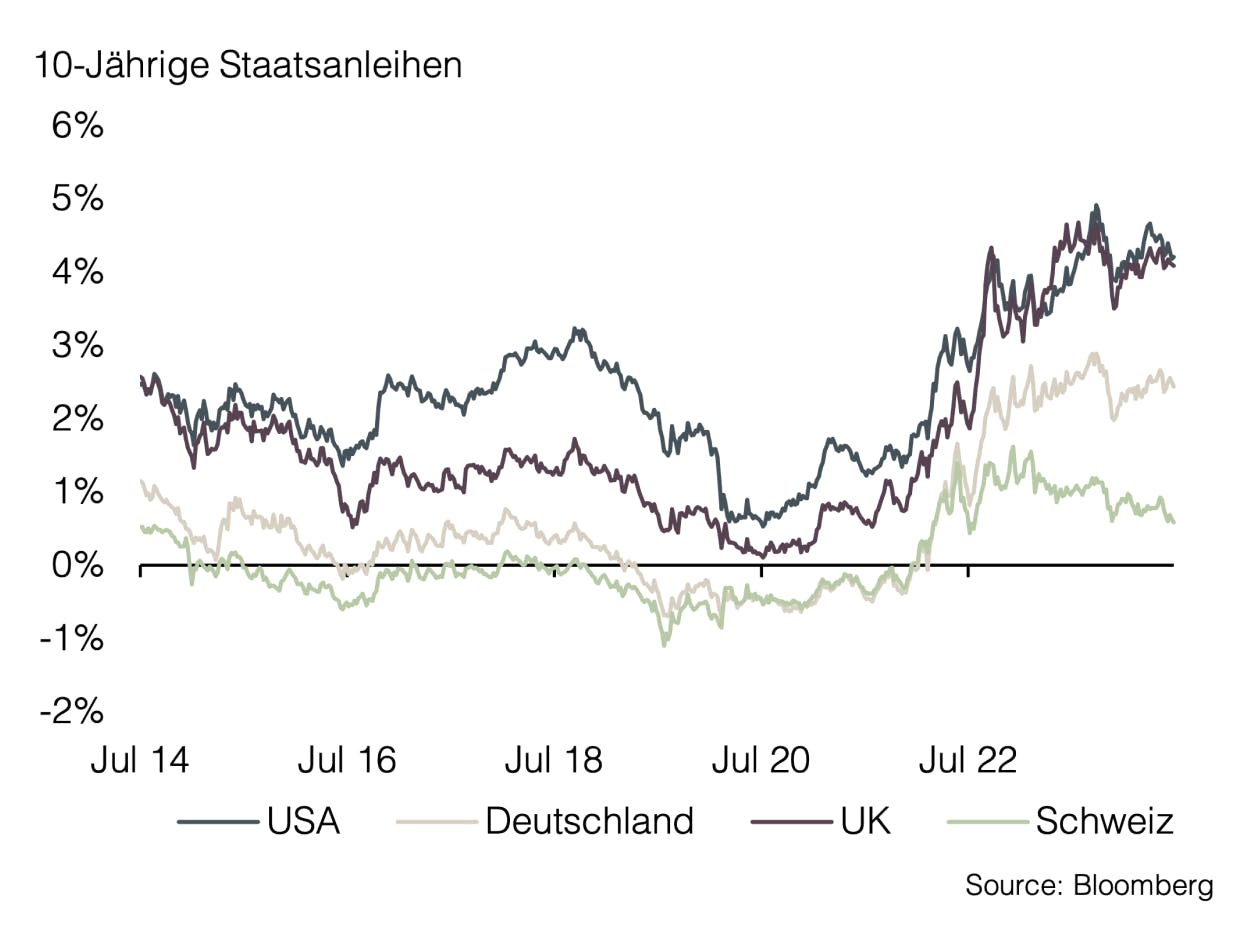

Die Federal Reserve sah sich nach der Pandemie mit der höchsten Inflation seit den frühen 80er Jahren konfrontiert. Als Reaktion darauf wurden die Zinsen in einem rasanten Tempo von 0% auf 5.5% angehoben. Damit wurde das starke, durch staatliche Konjunkturmaßnahmen und pandemiebedingte Nachholeffekte ausgelöste Wirtschaftswachstum gebremst und die Inflation langsam unter Kontrolle gebracht. In der Vergangenheit gelang es nur einmal in den 90er Jahren, eine "sanfte Landung" der Wirtschaft zu erreichen, bei welcher die Zentralbank die Geldpolitik strafft, ohne eine Rezession auszulösen. Somit stellen sich die Marktteilnehmer die allgegenwärtige Frage, ob dies im aktuellen Marktumfeld gelingen kann.

Schaut man sich die Datenlage über die letzten Monate an, zeigt sich, dass die Inflation nach wenig Fortschritt zu Beginn des Jahres nun über die letzten drei Monate stetig gefallen ist. Der Anstieg der US-Konsumentenpreise im Juni blieb erneut hinter den Erwartungen der Ökonomen zurück. Besonders positiv wurde der deutliche Rückgang der Miet- und Wohneigentumskosten aufgenommen, die sich bisher als sehr hartnäckig erwiesen und einen starken Treiber der Kerninflation dargestellt hatten.

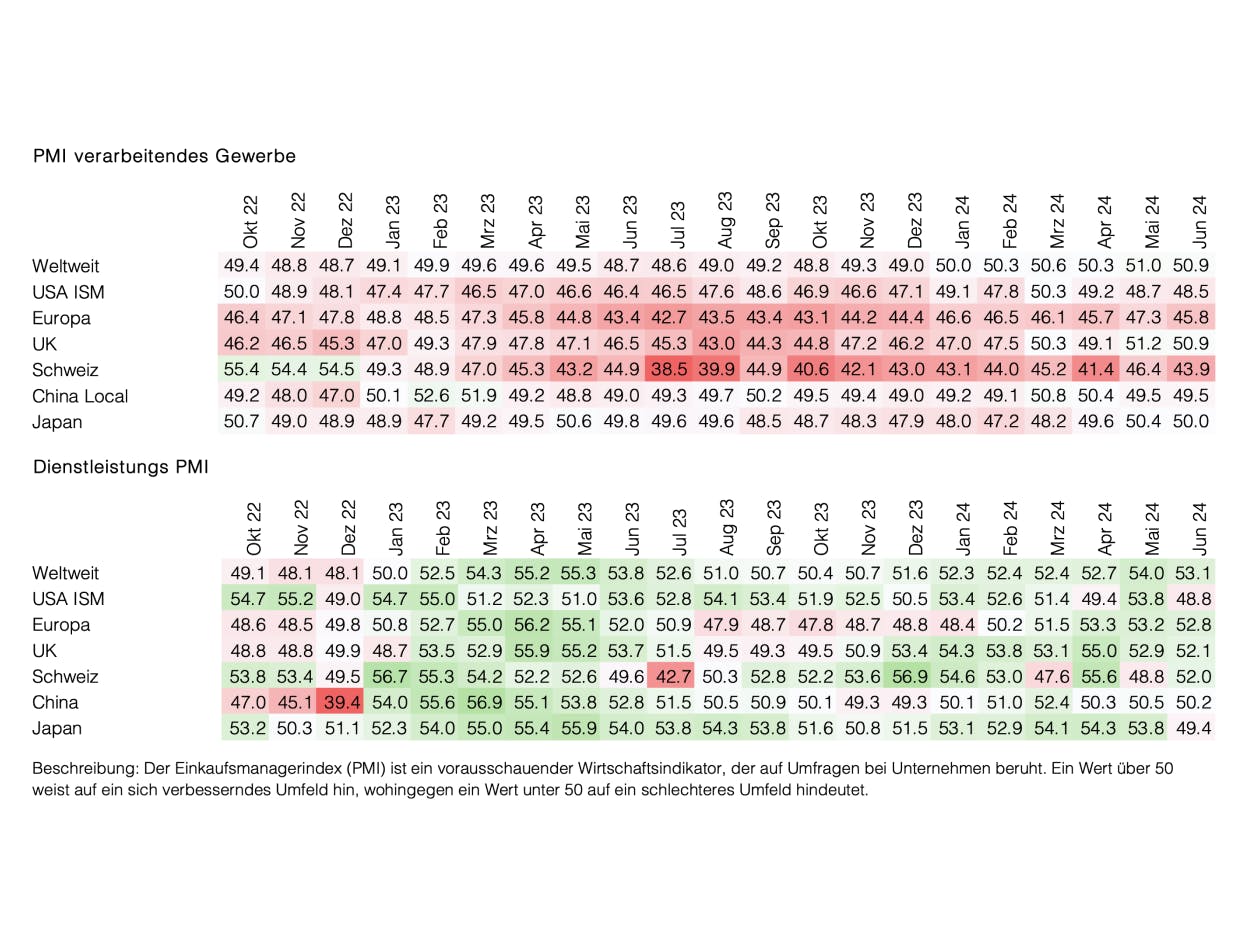

Ein Blick auf den US-Arbeitsmarkt zeigt zudem, dass sich die Schaffung neuer Arbeitsstellen verlangsamt. Darüber hinaus wiesen neue Daten auf ein moderates Lohnwachstum hin. Die Arbeitslosenquote stieg auf 4.1% an, den höchsten Stand seit mehr als zweieinhalb Jahren. Damit wurde die Prognose der Fed für Ende 2024 bereits erreicht. Allgemein zeigt die wirtschaftliche Dynamik eine leichte Abschwächung. Die vorauseilenden US-Einkaufsmanagerindizes fielen schwächer als erwartet aus, wobei sowohl das verarbeitende Gewerbe als auch der Dienstleistungssektor unter den neutralen Wert von 50 fielen. Des Weiteren sind steigende Zahlungsausfälle bei Kreditkartenschulden zu beobachten und auch die Ersparnisse der US-Haushalte sind, abgesehen von sehr vermögenden Haushalten, zu einem großen Teil aufgebraucht.

Zusammengefasst zeigen die aktuellen Wirtschaftsdaten, dass die Fed sich voraussichtlich neben ihrem Mandat der Preisstabilität bald auch wieder verstärkt auf ihr zweites Mandat konzentrieren wird: die Förderung der maximalen Beschäftigung. Die Zinsmärkte spiegeln diese Erwartungen ebenfalls wider und gehen nun davon aus, dass die Fed im September eine Zinssenkung um 0.25% vornehmen wird, gefolgt von mindestens einer weiteren Senkung im November oder Dezember. An den Aktienmärkten wächst das Vertrauen in eine sanfte Landung der Wirtschaft. Konjunktur- und zinssensitive Sektoren haben seit der Veröffentlichung der letzten Verbraucherpreise deutlich zugelegt, während die bisher dominierenden Technologiewerte nachließen. Die bisher von Investoren gemiedenen kleinkapitalisierten Unternehmen verzeichneten einen Anstieg um mehr als 10%, wobei auch Banken und Immobilienunternehmen zulegen konnten.

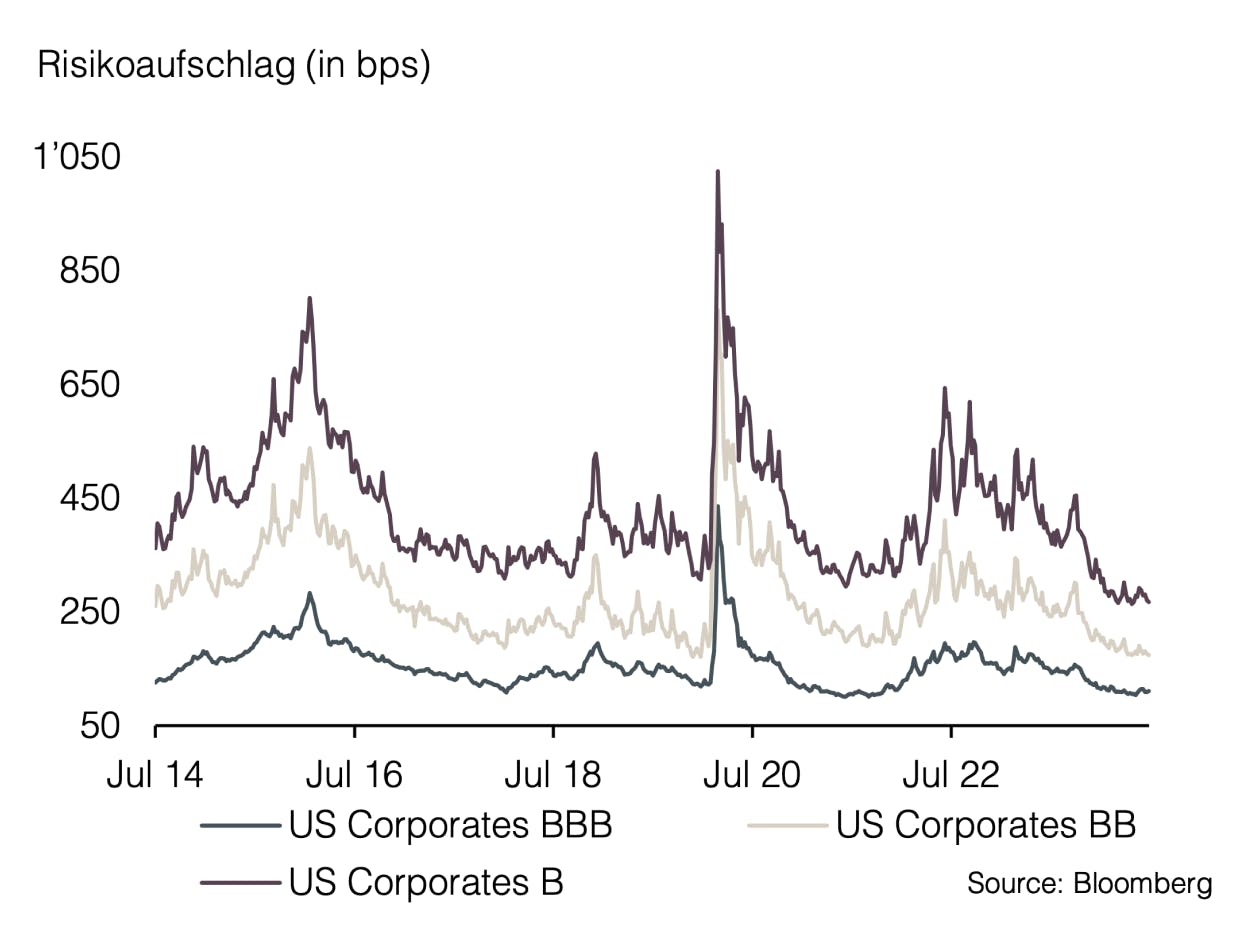

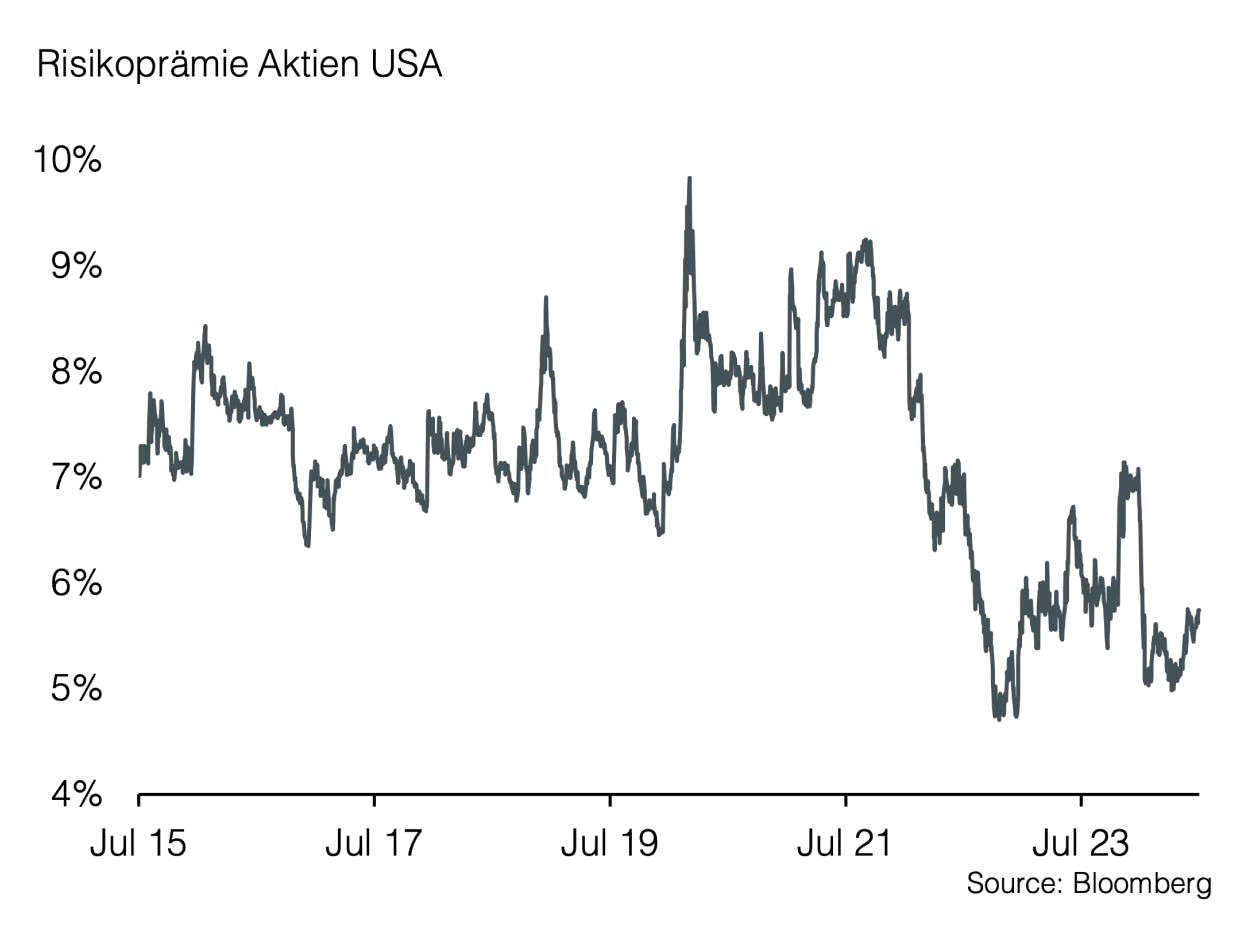

Die aktuellen Aktienkurse widerspiegeln bereits viel Optimismus, was zu erhöhten Bewertungen und steigenden Erwartungen an das zukünftige Gewinnwachstum führt. Daher bleiben wir bei unserer neutralen Haltung gegenüber Aktien und konzentrieren uns auf qualitativ hochwertige Unternehmen mit soliden Bilanzen, die sich auch in Zeiten abflachenden Wirtschaftswachstums gut behaupten können. Das Erreichen einer sanften Landung scheint in Reichweite, jedoch zeigt die Vergangenheit auch, dass die Wahrscheinlichkeit externer Schocks steigt, je länger die Zinsen hoch bleiben.

Appendix

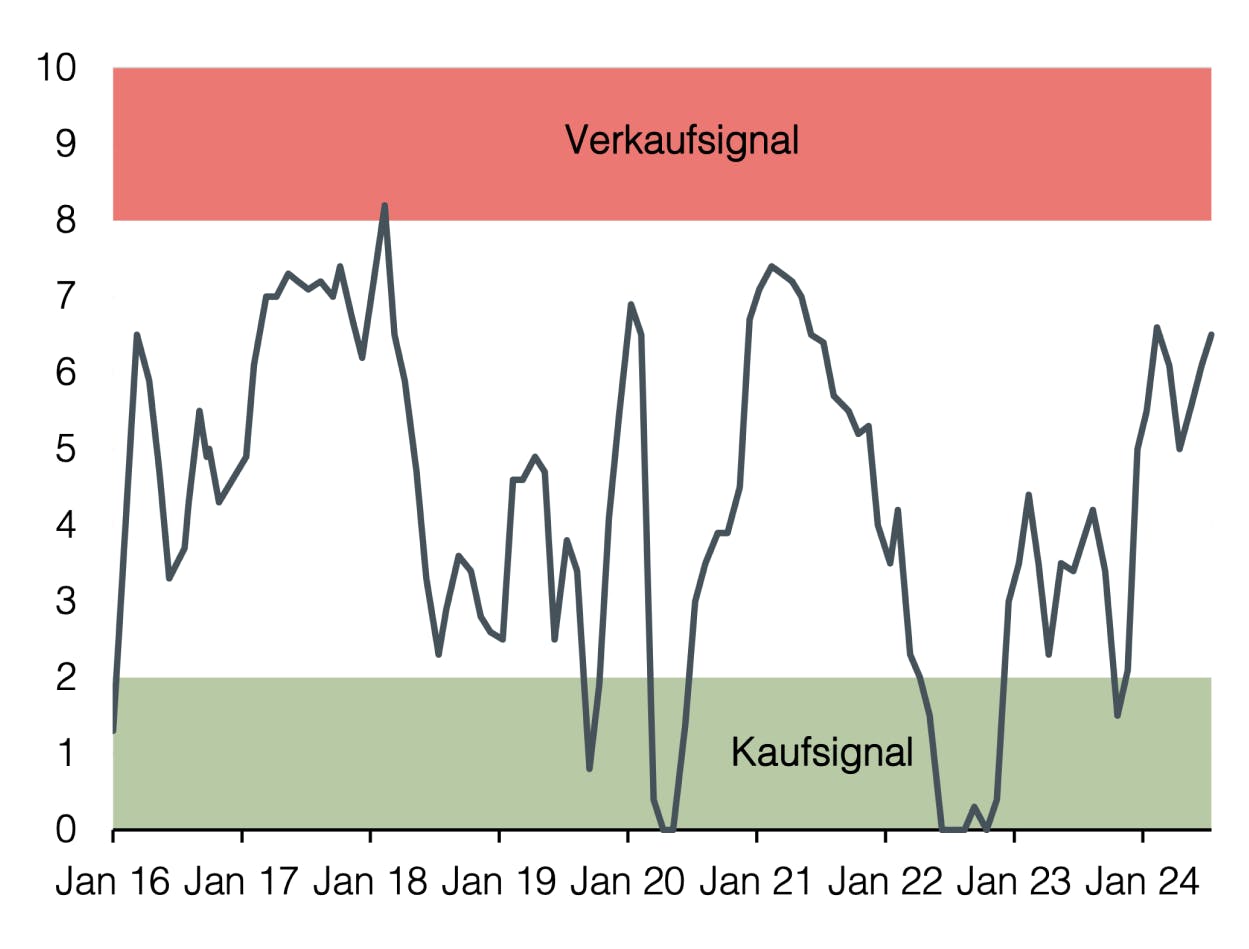

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research