SoundInsightN°8

Anleihen

Aktien

Zentralbanken auf der Zielgeraden

Tiefste US-Inflation seit Frühjahr 2021 ebnet den Weg für die voraussichtlich letzte Zinserhöhung der US-Notenbank im aktuellen Zyklus.

Die Inflation in den USA befindet sich weiter auf dem Rückzug. Im Juni wurde mit rund 3% die niedrigste Rate seit dem Jahr 2021 verzeichnet. Besonders bemerkenswert ist die Entwicklung der zähen Kerninflation (die Nahrungsmittel und Energie ausklammert), welche auf 4.8% gesunken ist – ein stärkerer Rückgang als von den Ökonomen erwartet. Diese Entwicklung deutet darauf hin, dass die vorangegangenen Zinserhöhungen um 500 Basispunkte ihre Wirkung nach und nach entfalten. Der Weg für eine mögliche finale Zinserhöhung der Federal Reserve scheint damit geebnet.

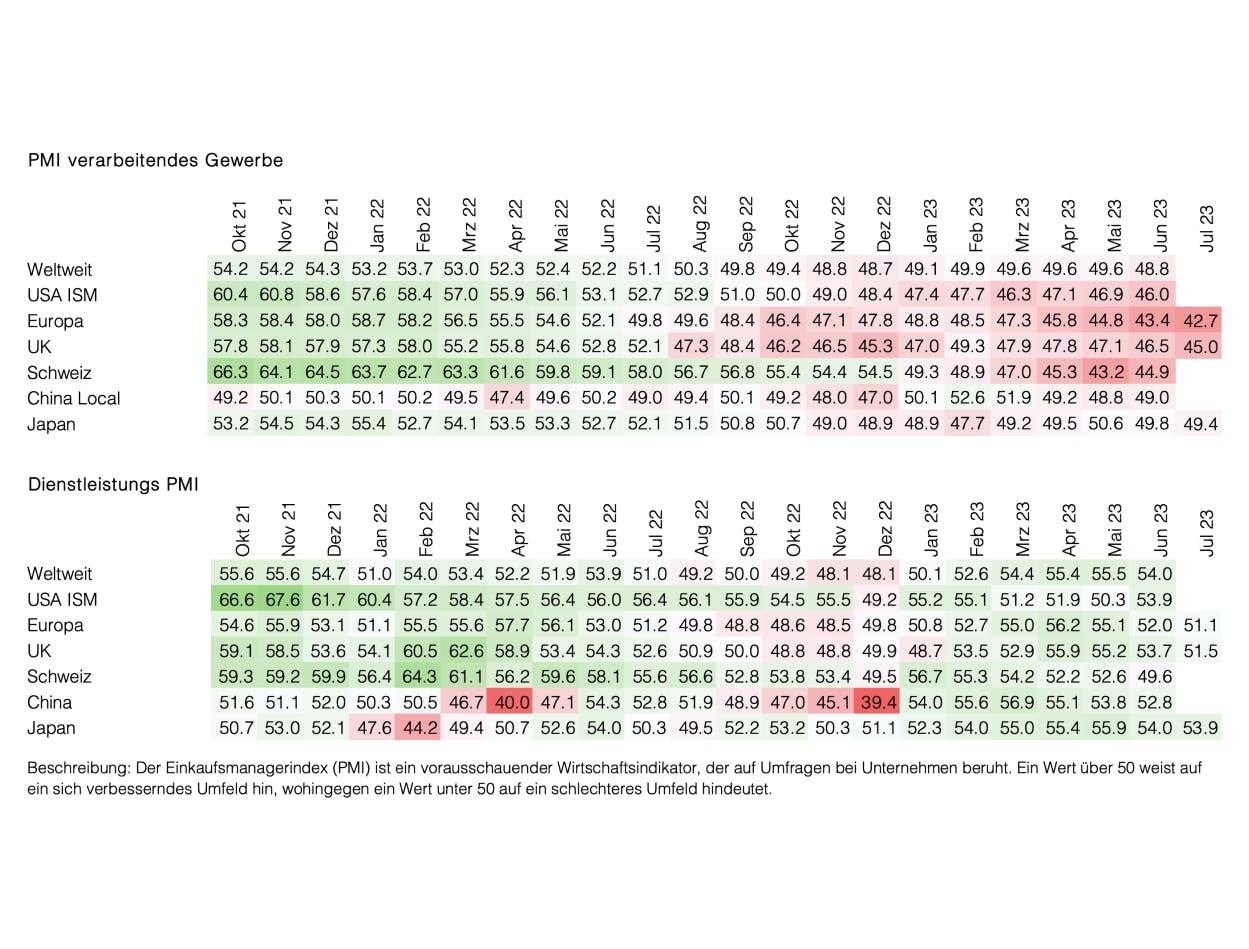

Analysten deuten aufgrund der vorliegenden Datenlage auf eine Disinflation hin, die mit einer Abschwächung der Wirtschaftstätigkeit einhergeht. Laut Prognosen von Bloomberg erwarten Ökonomen, dass die Inflation in den USA in den kommenden Monaten monatlich zwischen 0.2% und 0.3% liegen wird, wodurch das Jahresziel der Federal Reserve von 2% langsam näher rückt. Allerdings wird der Weg dorthin höchstwahrscheinlich langwierig sein. Nach aktuellen Schätzungen wird der Verbraucherpreisindex im Juli im Jahresvergleich um 3.4% und im August um 3.6% ansteigen. Dies ist auf einen weniger vorteilhaften Basiseffekt im Vergleich zum Juni zurückzuführen. Trotz dieses vorübergehenden Anstiegs wird erwartet, dass die Gesamtinflation für das Jahr 2023 nur leicht über 3% liegen wird.

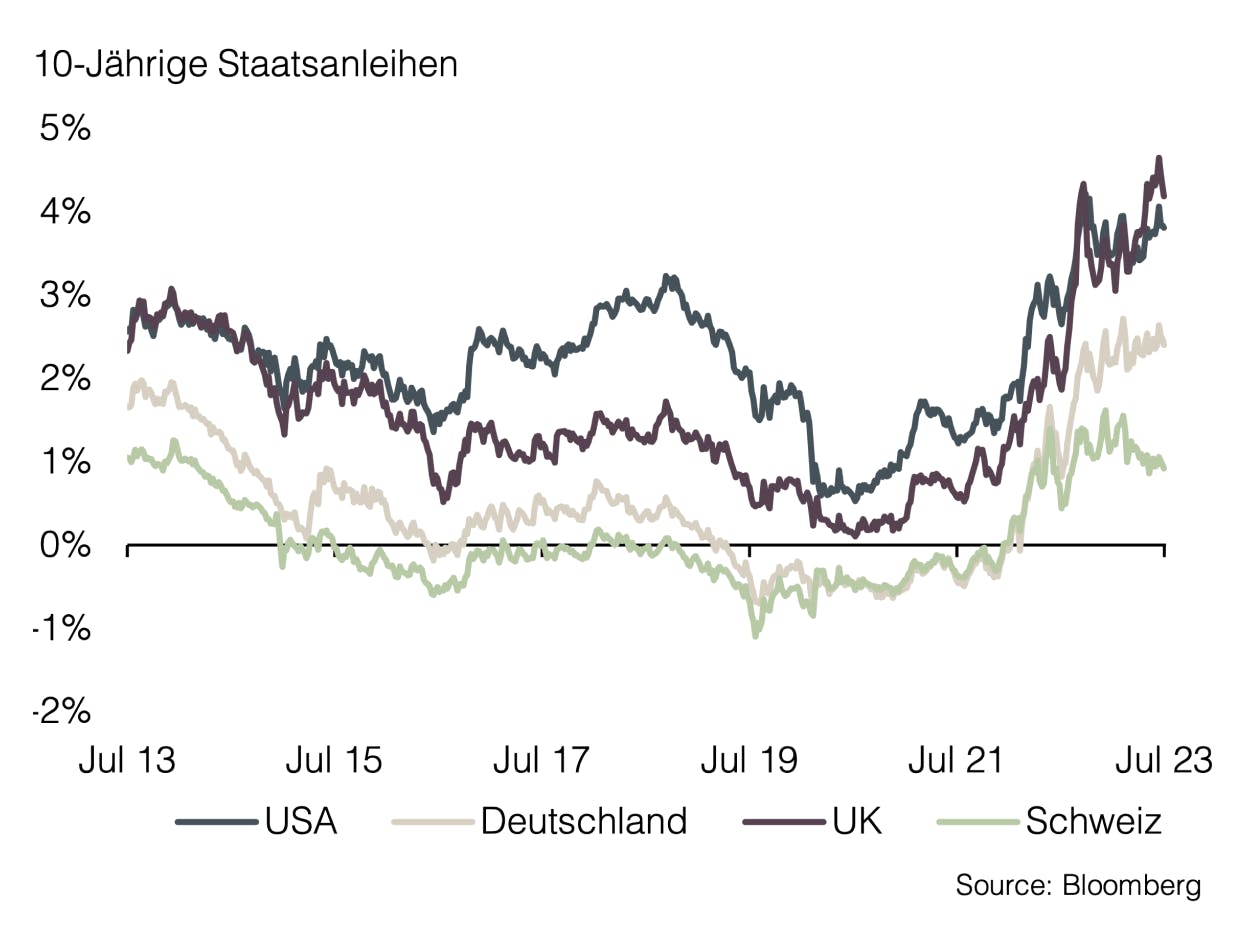

Der Markt erwartet, dass die Federal Reserve Ende dieses Monats den letzten Zinsschritt vollziehen wird, während von der Europäischen Zentralbank (EZB) bis zum Jahresende noch zwei weitere Zinsschritte erwartet werden. Dies lässt auf eine Konvergenz der internationalen Zentralbankenpolitik über die kommenden Monate schließen. Während die Federal Reserve in ihrem Zinserhöhungszyklus bereits weiter fortgeschritten ist, dürften in der restlichen Welt die Zinsen bis zum Jahresende weiter steigen. Diese Erwartung hat bereits zu einer geringeren Zinsdifferenz gegenüber den USD-Anlagen geführt. Der Zinsvorteil für 1-jährige USD-Staatsanleihen im Vergleich zu 1-jährigen Bundesanleihen hat sich über die letzten Monate halbiert. Dementsprechend ist der USD weniger attraktiv und hat sich in den letzten Wochen abgeschwächt. Ein sinkender USD könnte wiederum zu steigendem Inflationsdruck im Nettoimportland USA führen. Es bleibt eine Tatsache, dass sich die Zentralbanken nach wie vor stark auf Wirtschaftszahlen wie den Arbeitsmarkt fokussieren, welche nur mit Verzögerung die wirtschaftliche Entwicklung widerspiegeln. Dies erhöht die Wahrscheinlichkeit für negative Überraschungen. Obschon eine «sanfte Landung» der US-Wirtschaft und damit das Ausbleiben einer Rezession vermehrt für wahrscheinlich gehalten werden, häufen sich gerade im Bereich der Konsumenten die negativen Anzeichen. Bei Verbraucherkrediten wie Autoleasing und Kreditkarten ist beispielsweise ein Anstieg der Zahlungsrückstände zu verzeichnen. Laut einer Schätzung von Bloomberg wird zudem vermutet, dass US-Haushalte mit niedrigem Einkommen ihre Ersparnisse weitgehend aufgebraucht haben.

Hinzu kommt, dass Ende August das COVID-bedingte Programm zur Stundung von Studentenkrediten endet, wodurch die Finanzen vieler Haushalte einer zusätzlichen Belastung ausgesetzt werden. Die Bildungsschulden in den USA überstiegen im Jahr 2022 1.75 Billionen Dollar und sind damit die zweitgrößte Form der Verbraucherschulden nach den Hypotheken für Eigenheime. Ende Juni kippte der Oberste Gerichtshof der USA den Plan von Präsident Joe Biden, jedem berechtigten Kreditnehmer bis zu 20’000 USD an Bundesschulden für Studentenkredite zu erlassen. Gemäß der Website des Bildungsministeriums werden somit die Zinsen für Studentendarlehen am 1. September 2023 wieder aufgenommen. Ab dann werden 44 Millionen Amerikaner, mehr als ein Viertel der erwerbstätigen Bevölkerung, mit zusätzlichen Kosten konfrontiert sein.

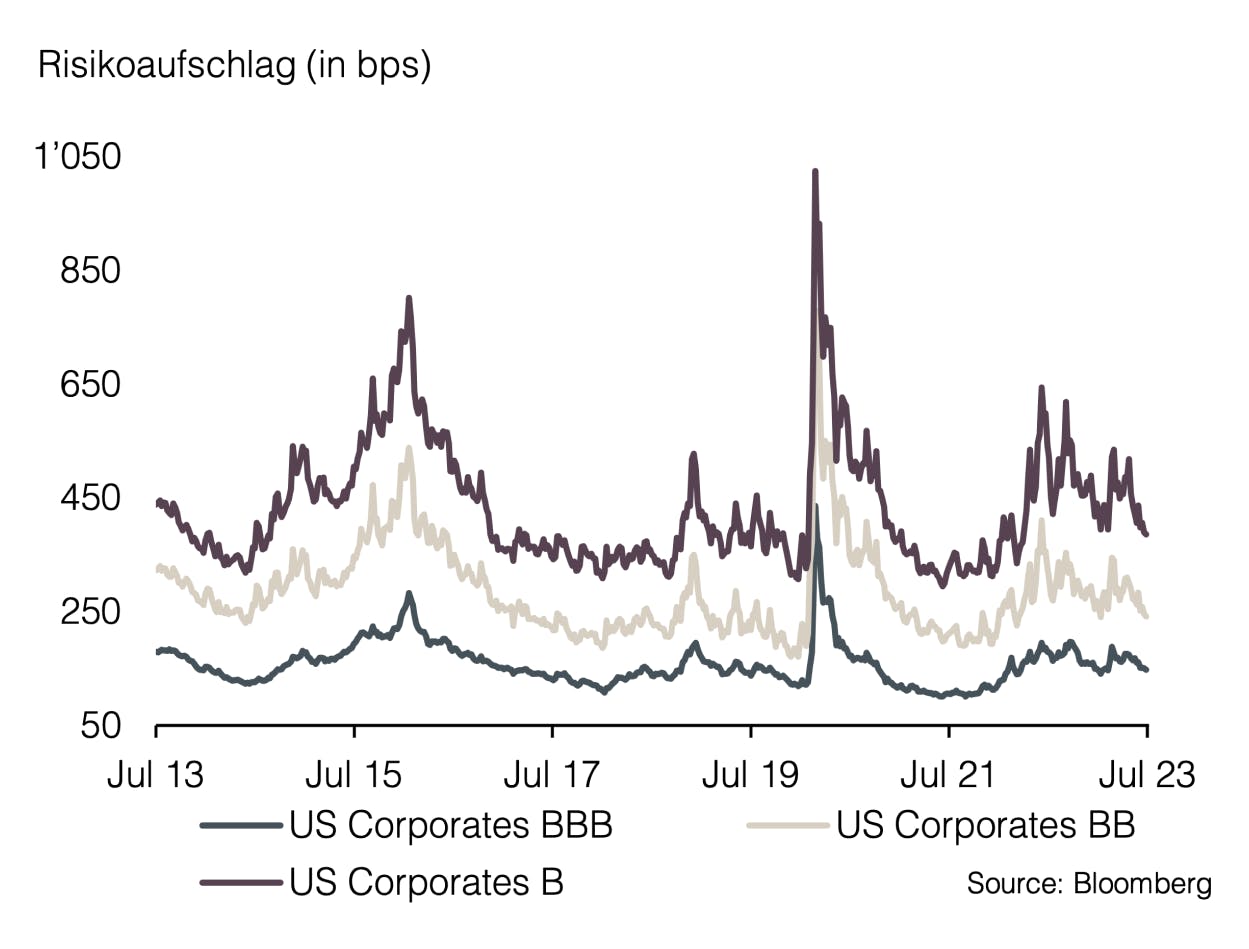

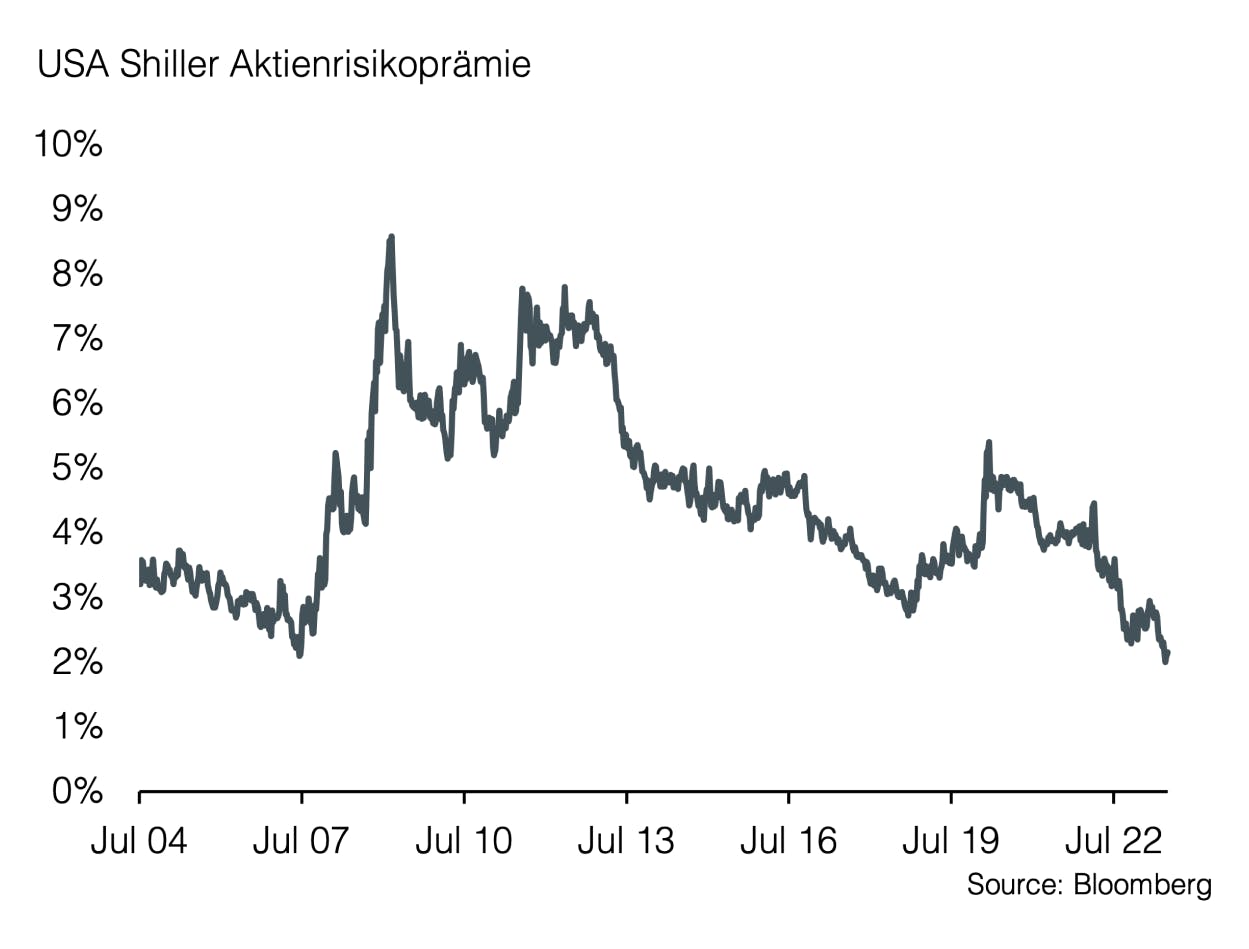

Auch dieser Effekt dürfte sich nur mit Verzögerung in der Wirtschaft zeigen. Dennoch teilen wir die Meinung der Ökonomen von Bloomberg, dass sich das makroökonomische Umfeld über die nächsten Monate negativ entwickeln wird. Aus diesem Grund ist eine zurückhaltende Positionierung angebracht, wobei die aktuell niedrige Volatilität am Aktienmarkt eine gute Möglichkeit für Absicherungsgeschäfte bietet. Wir halten daher an einer unverändert neutralen Gewichtung von Anleihen fest und setzen im Aktienbereich auf ein Untergewicht. Angesichts der steigenden Visibilität in Bezug auf die Inflation und der kurzfristigen Zinsen nutzen wir die Gelegenheit, den Bereich alternativer Anlagen zugunsten von Liquidität zu reduzieren. Der Hauptgrund dafür liegt in der sicheren Rendite ohne Volatilität, was in der aktuellen Umgebung zusätzliche Flexibilität für das Wahrnehmen von Marktchancen ermöglicht.

Appendix

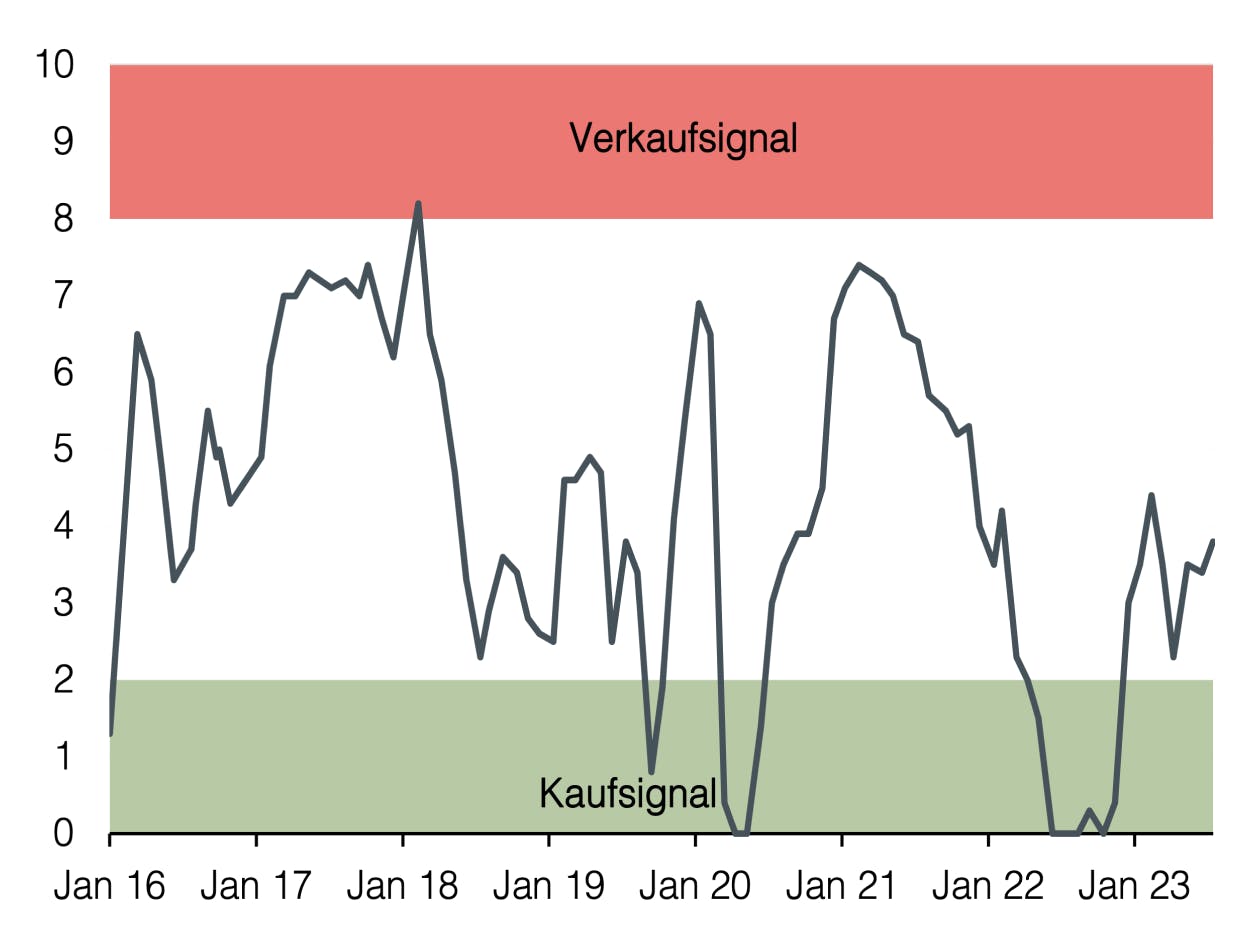

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research