SoundInsightN°3

Anleihen

Aktien

Back in the summer of 69

Die neugeschaffenen Stellen in den USA legen das Dilemma der Notenbank offen: Ein starker Arbeitsmarkt bedeutet starke Konsumenten, weshalb die Zinswende vorerst vertagt wird.

Im letzten Monat wurden in den USA 517.000 neue Stellen geschaffen. Die Erwartung der Ökonomen lag bei einem Plus von 189.000 Stellen und wurde damit um ein Vielfaches übertroffen. Solch starke Abweichungen vom Konsens gab es seit dem Ausbruch der Covid-19-Pandemie noch nie. Es ist ein deutliches Zeichen dafür, dass der Arbeitsmarkt noch immer mit den Spätfolgen des Lockdowns kämpft und klare Prognosen sehr schwierig sind. Die Schaffung neuer Arbeitsplätze hat auch zur Senkung der Arbeitslosenquote in den USA auf 3,4% geführt – den niedrigsten Stand seit dem Sommer 1969.

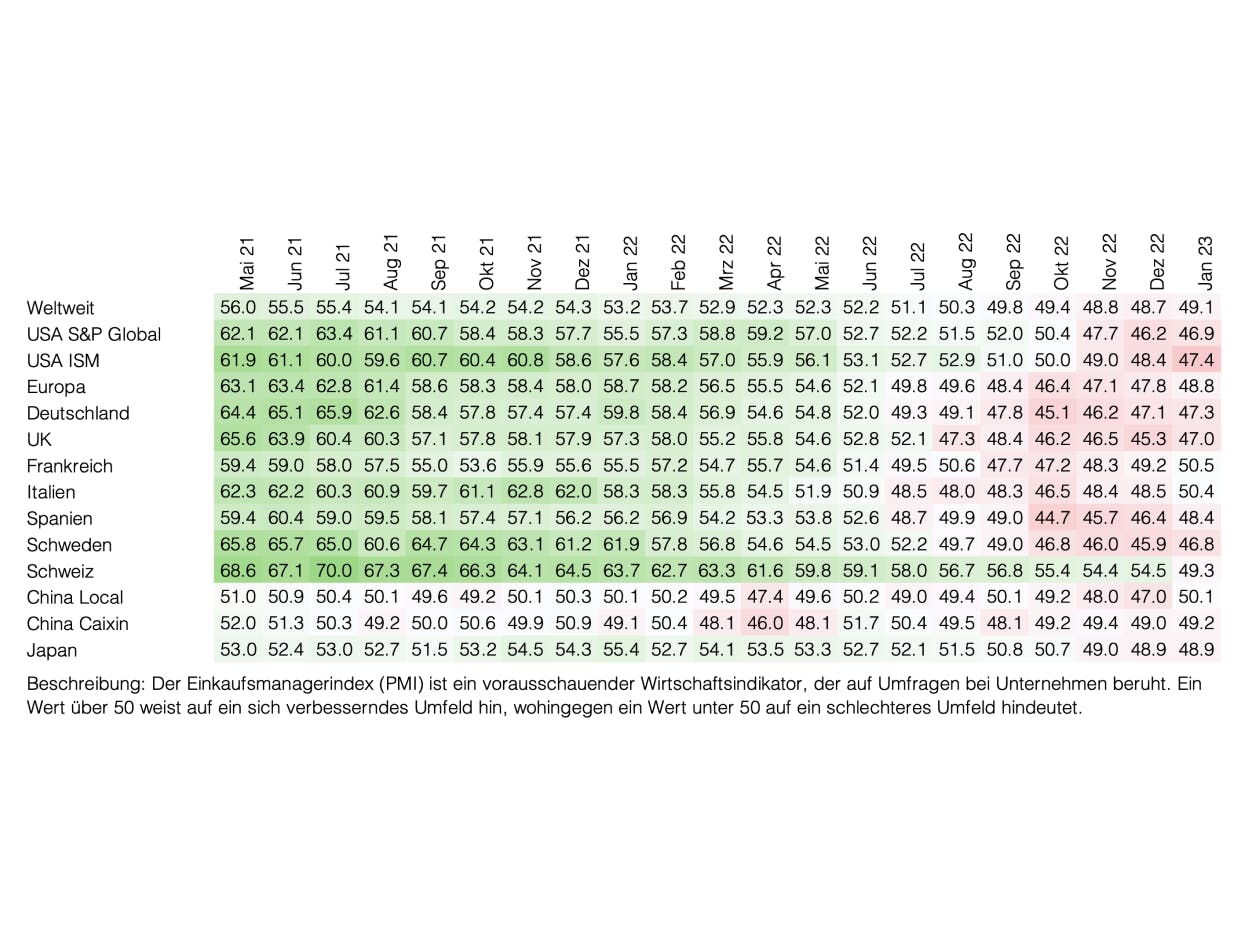

Ein starker Arbeitsmarkt beflügelt auch die US-Konsumenten. Seit Mitte 2022 sind die Umfragewerte des Frühindikators „University of Michigan Consumer Sentiment Index“ gestiegen und haben den höchsten Stand seit einem Jahr erreicht. Absolut gesehen befindet sich dieser aber noch immer auf tiefem Niveau. Gleich wie bei den unten erwähnten Einkaufsmanagerindizes scheint jedoch der negative Trend vorerst gebrochen. Die Einzelhandelsumsätze in den USA bestätigen die verbesserte Verbraucher-stimmung. Sie steigen dreimal so schnell wie in den letzten beiden Konjunkturzyklen und spiegeln damit höhere Preise und ein stärkeres Nachfragewachstum wider. Ein Anstieg von 3%, wie in diesem Januar, wurde zuletzt (mit Ausnahme der Pandemie) im Jahr 2001 einmalig erreicht. Somit sind die Einzelhandelsumsätze seit Ende 2020 um fast 31% gestiegen und haben nur drei Monate nach ihrem Tiefststand einen neuen Höchststand erreicht.

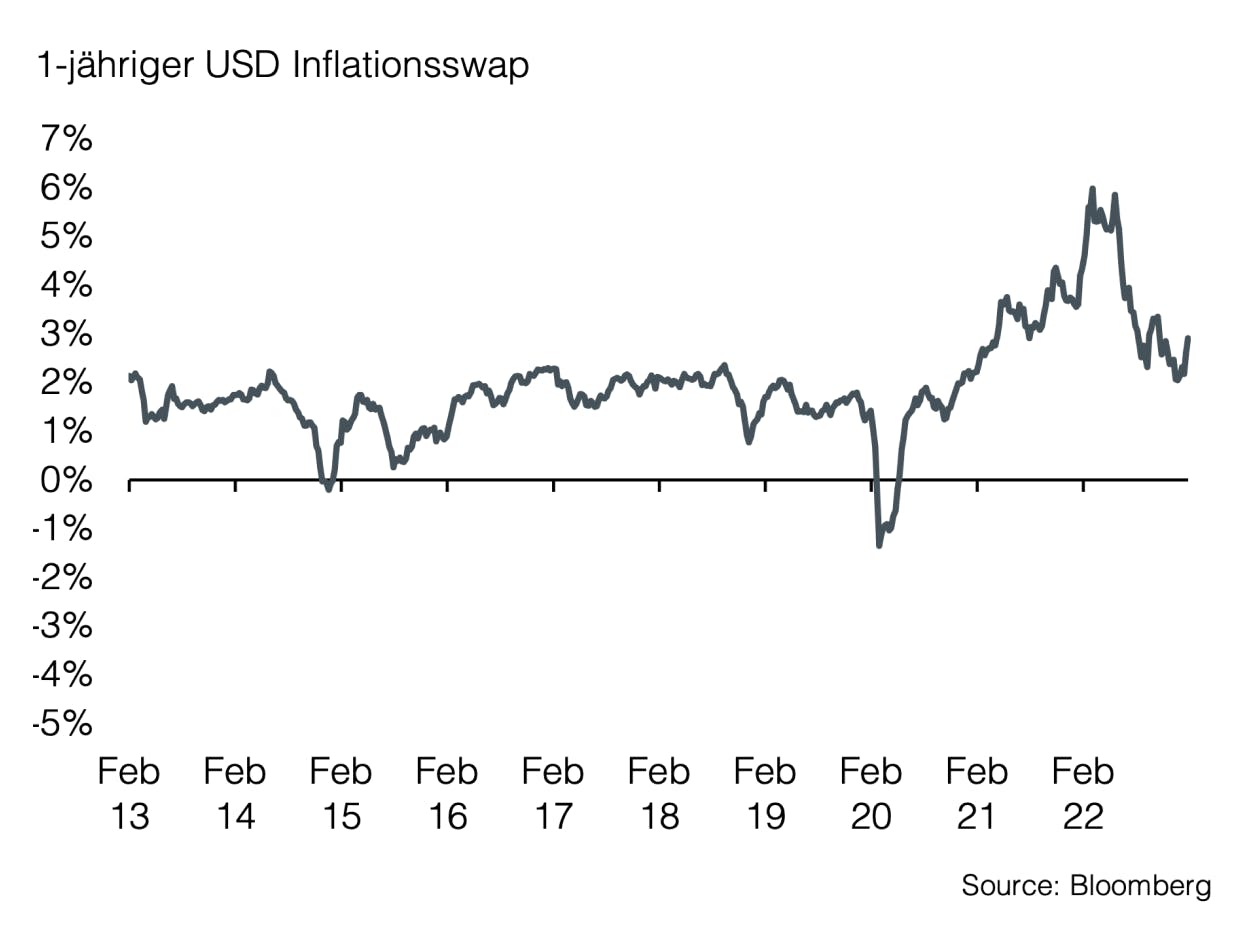

Die aktuelle Situation erschwert die Bemühungen der Notenbanken, die Inflation einzudämmen. Vieles deutet darauf hin, dass die Marktteilnehmer mit ihren bereits erwarteten Zinsreduktionen in der zweiten Hälfte des Jahres wohl etwas zu optimistisch waren. Seit Mitte Januar stieg der zum Jahresende erwartete USD-Leitzinssatz von 4,25% auf knapp über 5%, womit der Markt den noch immer restriktiven Währungshütern nun etwas mehr Glauben schenkt. Ebenfalls über den Schätzungen der Ökonomen lag im Januar der Anstieg der Produzentenpreise, wobei auch die Zahlen vom Dezember nochmals nach oben revidiert wurden. Eine rückläufige Inflation erscheint somit kurzfristig eher unrealistisch. In Verbindung mit den starken Einzelhandelsumsätzen steigt die Wahrscheinlichkeit, dass die Notenbanken die Leitzinsen länger als derzeit vom Markt erwartet hochhalten werden.

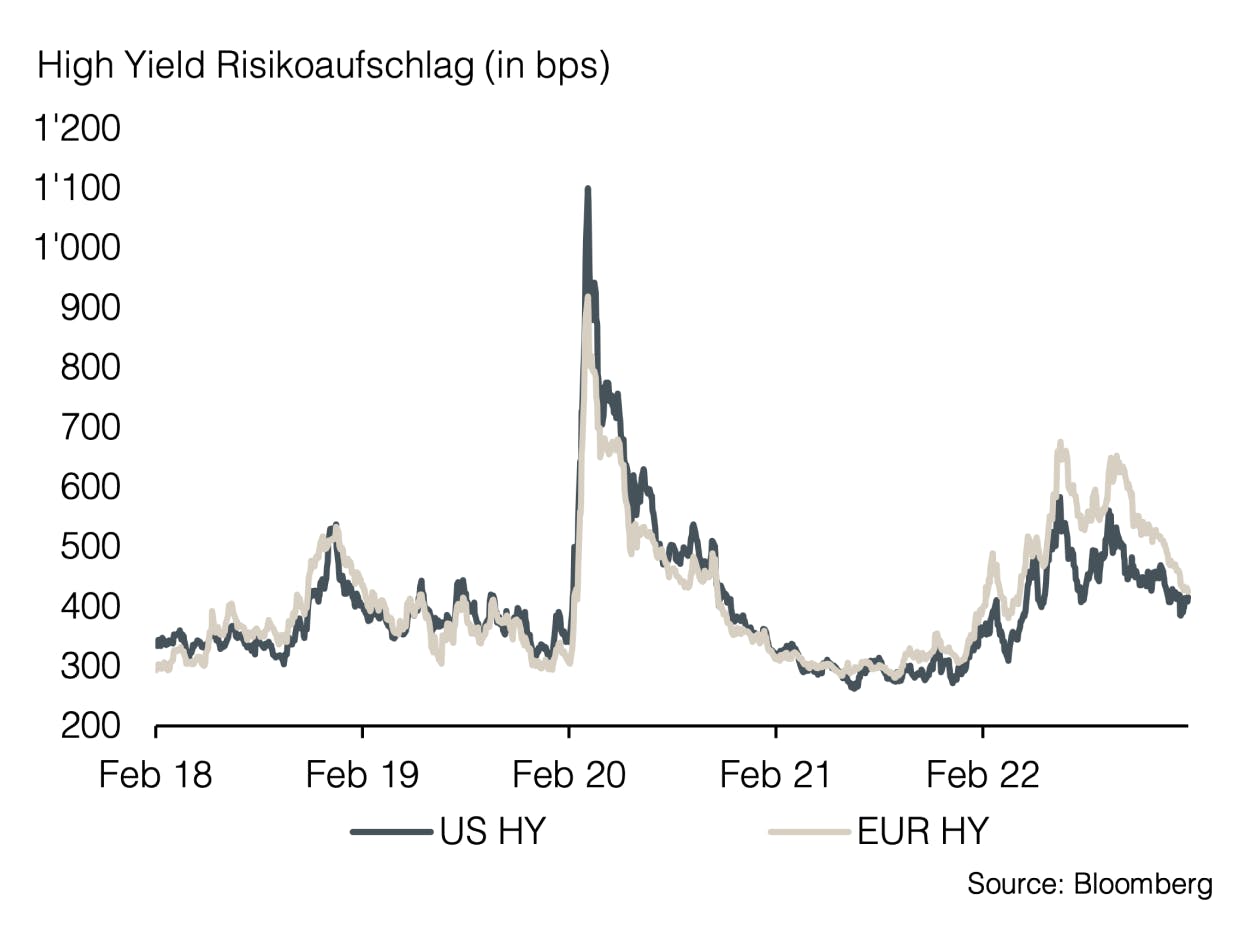

In der Folge haben die kurzfristigen Zinsen im aktuellen Zyklus neue Höchststände erreicht. Deutsche Staatsanleihen mit einer Restlaufzeit von 12 Monaten rentieren knapp 3%, dem höchsten Stand seit 2008. In den USA gibt es für die gleiche Laufzeit sogar knapp 5%. Die anhaltende Unsicherheit bezüglich der Inflationsentwicklung dürfte das Marktumfeld für Anleihen weiterhin volatil gestalten. Aufgrund des gestiegenen Zinsniveaus und tieferer Risikoaufschläge bleiben wir bei einer neutralen Beurteilung von Anleihen und bevorzugen qualitativ hochwertige Schuldner. Hohe Kreditrisiken werden weiterhin gemieden. Für Staatsanleihen mit längeren Laufzeiten dürften sich in den kommenden Wochen wieder Einstiegschancen ergeben.

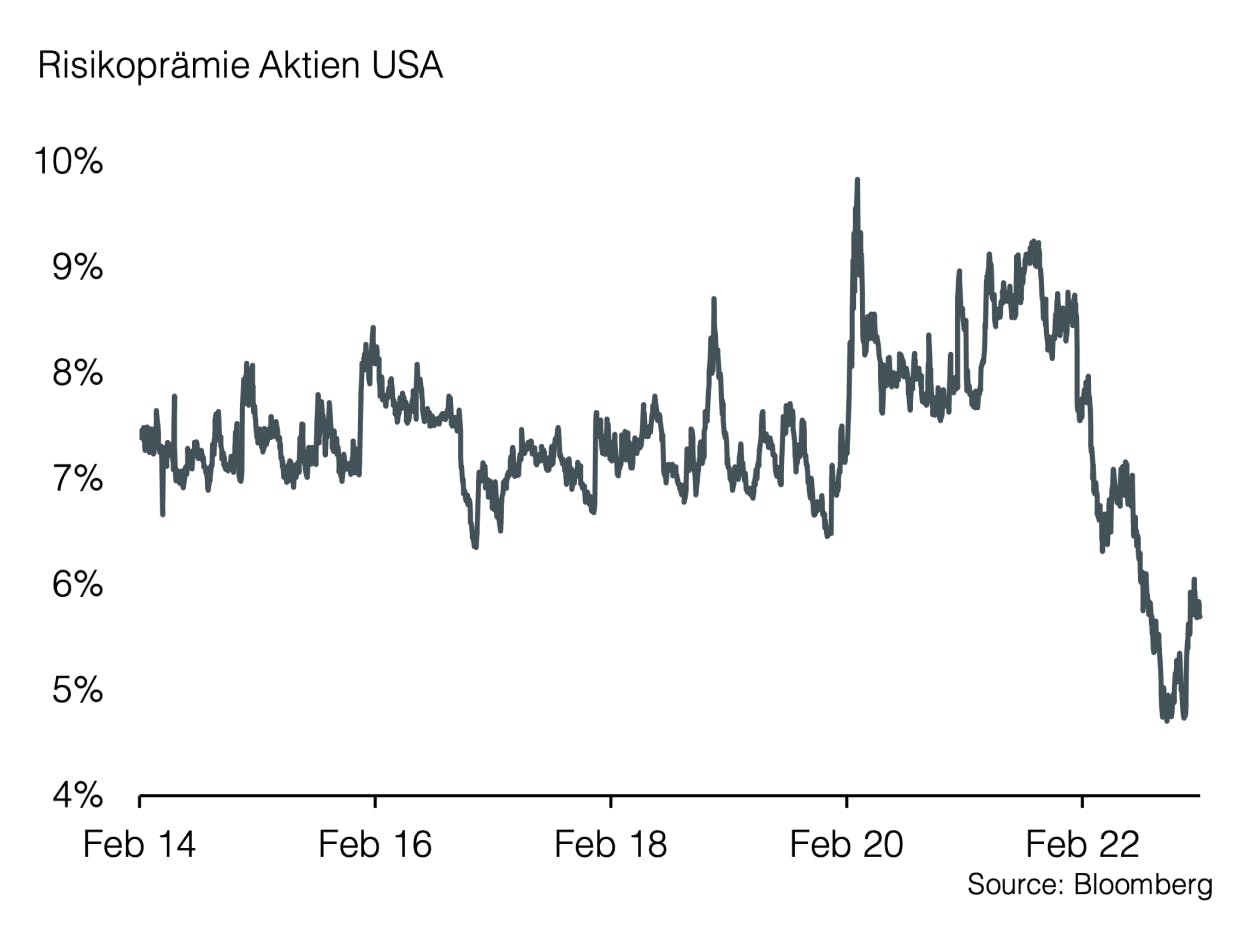

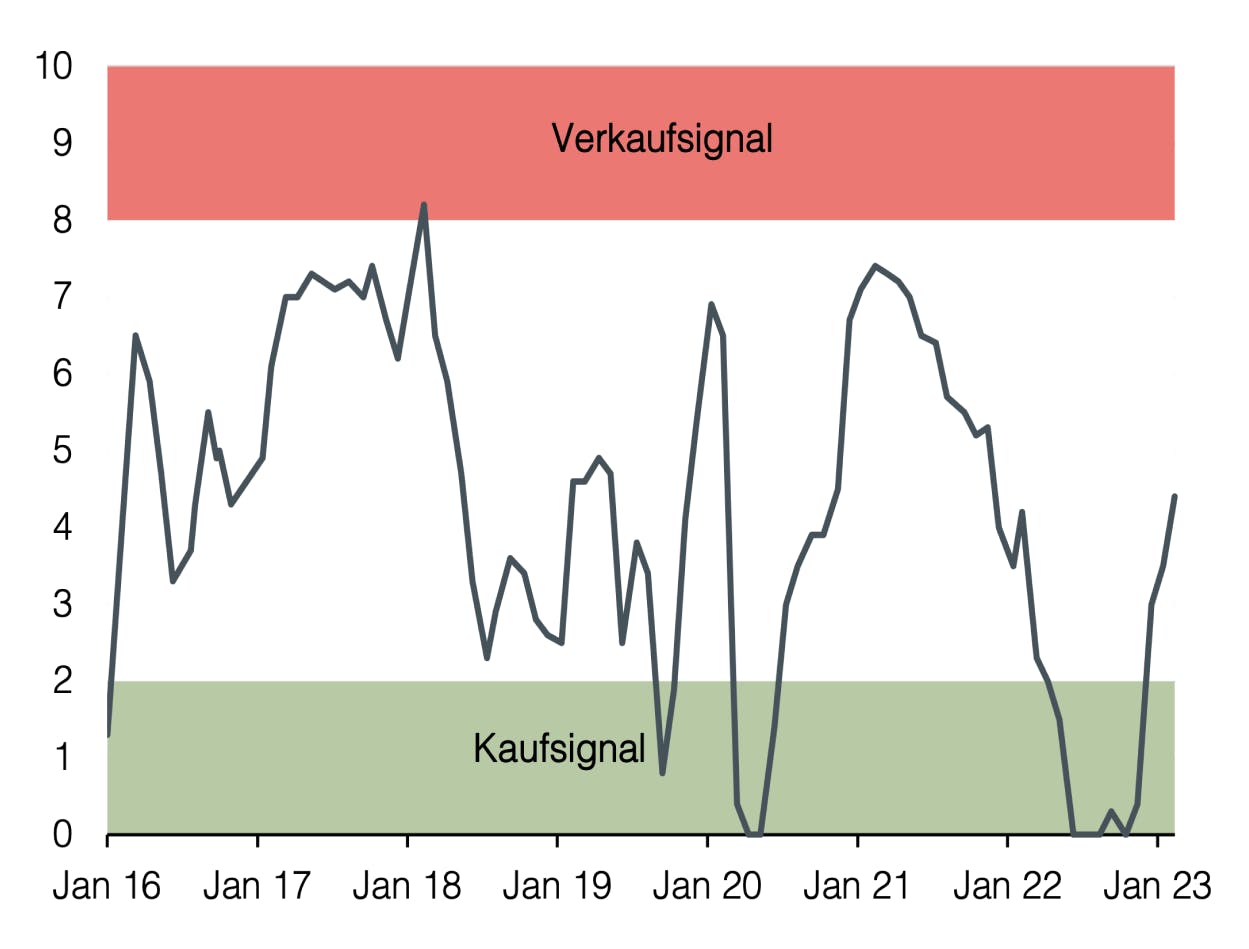

Der fulminante Start der Aktienmärkte seit Beginn des Jahres ist aus unserer Sicht nur teilweise begründet. Wie bereits gesagt, hat sich das monetäre Umfeld verschlechtert. Zudem zeigen die Quartalsergebnisse für das Q4 2022 eine abflachende Dynamik. So verringerte sich die Anzahl der Unternehmen, die die Analystenerwartungen übertrafen, und das Gewinnwachstum war rückläufig. Die Konsequenz sinkender Gewinnerwartungen bei steigenden Aktienkursen ist eine Erhöhung der absoluten Marktbewertung. Auch die unattraktiven Aktienrisikoprämien deuten darauf hin, dass es relativ gesehen wenig fundamentale Begründung für weiteres Kurspotenzial gibt. Aus diesen Gründen bleiben wir bei einer Untergewichtung von Aktien. Regional gesehen schätzen wir Europa neu mit neutral ein, wofür vor allem die Bewertungsdifferenz zu den restlichen Märkten ausschlaggebend ist. Auf Sektorebene stufen wir den Bereich Gesundheitswesen nach einer starken Überrendite im letzten Jahr von Übergewicht auf neutral herunter.

Appendix

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research