SoundInsightN°20

Anleihen

Aktien

Preisstabilität weicht der Vollbeschäftigung

Die Inflation scheint unter Kontrolle und lag im vergangenen Monat im Zielkorridor der Federal Reserve. Angesichts der Abschwächung der wirtschaftlichen Dynamik rückt nun das zweite Mandat der Zentralbank verstärkt in den Fokus: die Förderung der Vollbeschäftigung.

Der Start in den August war alles andere als vielversprechend. Ein unerwartet schwacher Arbeitsmarktbericht in den USA löste eine Verkaufswelle an den internationalen Märkten aus. Die Botschaft war klar: Die restriktive Geldpolitik der vergangenen Jahre entfaltet ihre Wirkung, wenn auch mit Verzögerung. Infolgedessen forderten die Märkte rasches Handeln von der Federal Reserve. Während im Juli noch ein bis zwei Zinssenkungen im November und Dezember als angemessen galten, führte ein einziger Arbeitsmarktdatapunkt dazu, dass plötzlich fünf Zinssenkungen in den verbleibenden drei Sitzungen dieses Jahres erwartet wurden.

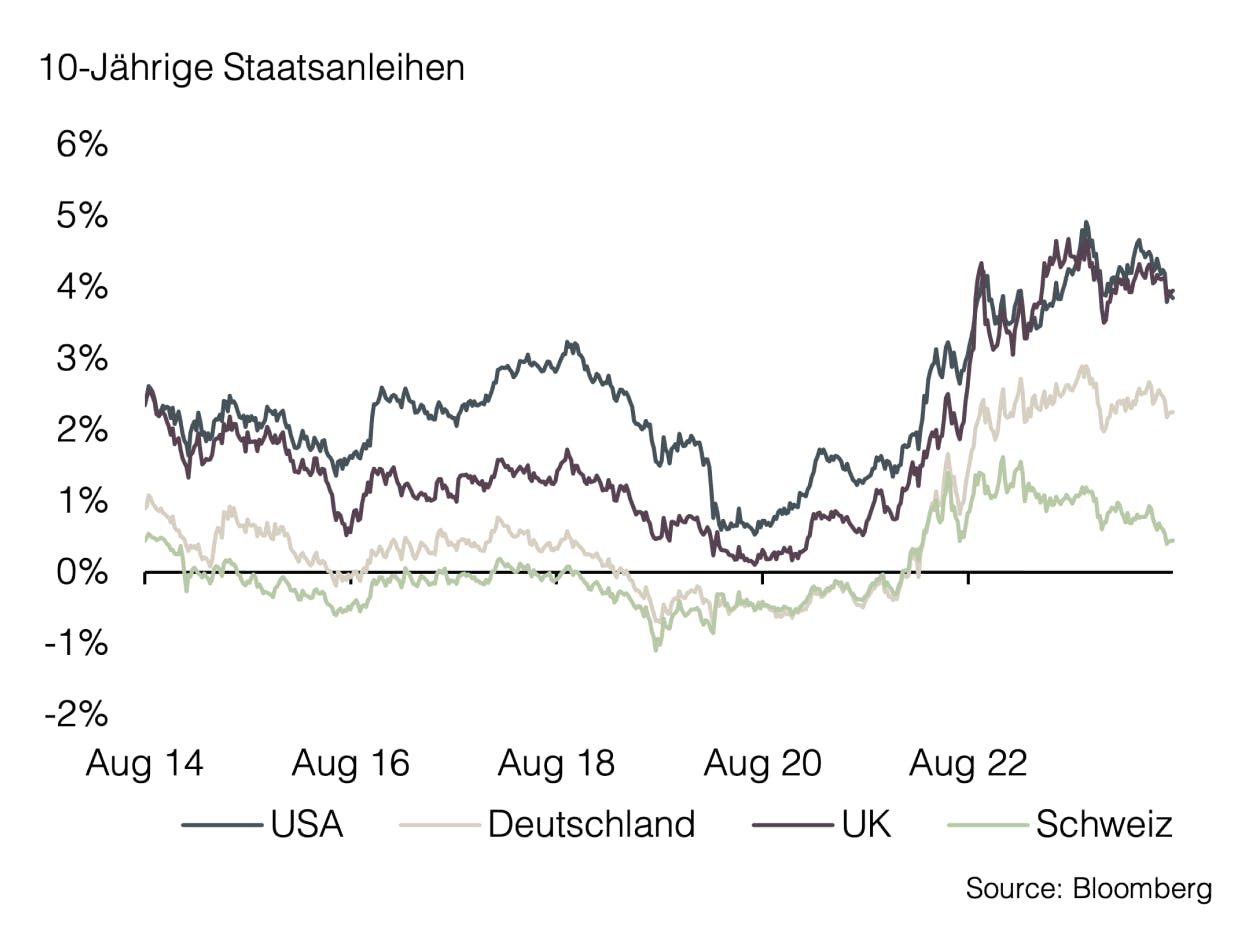

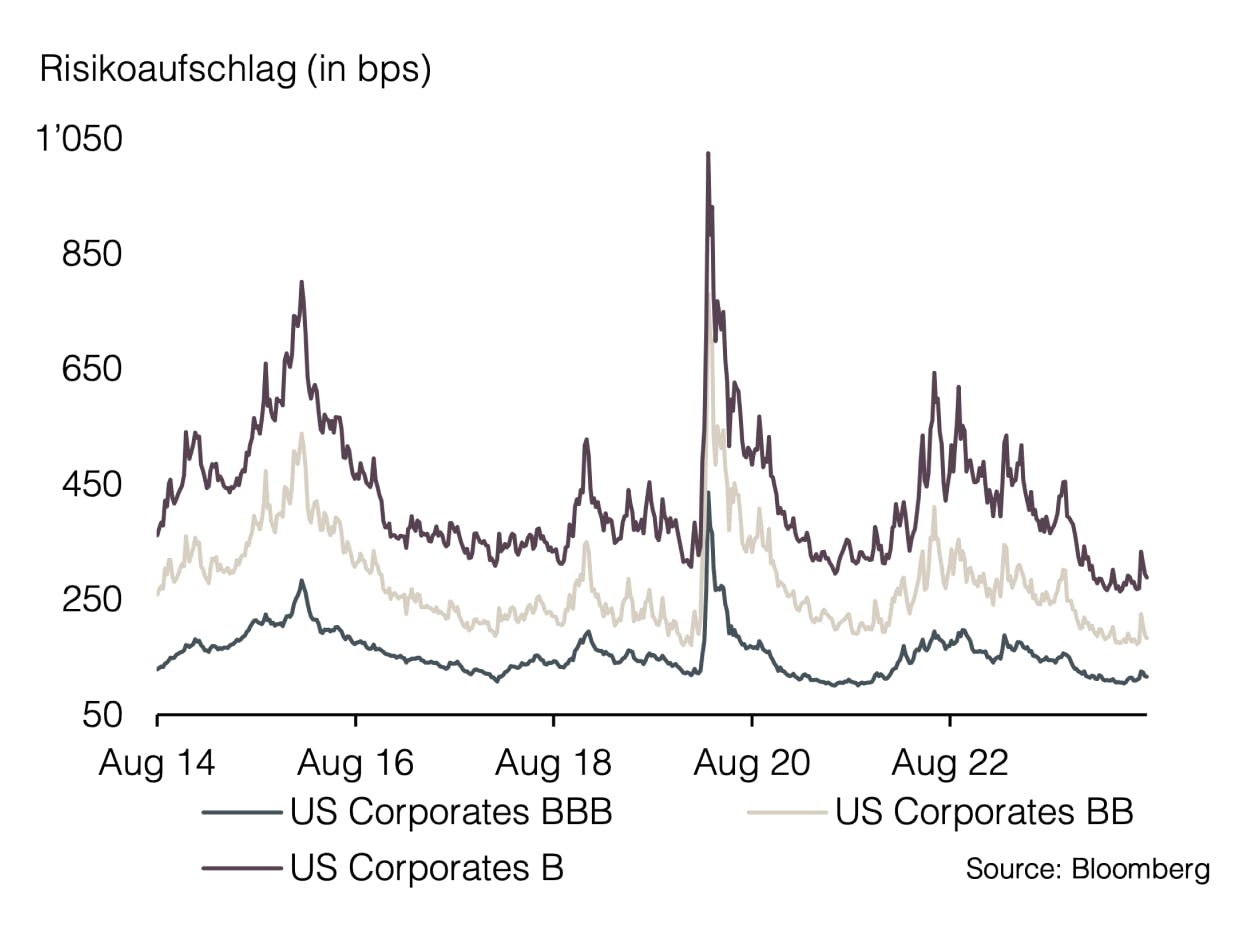

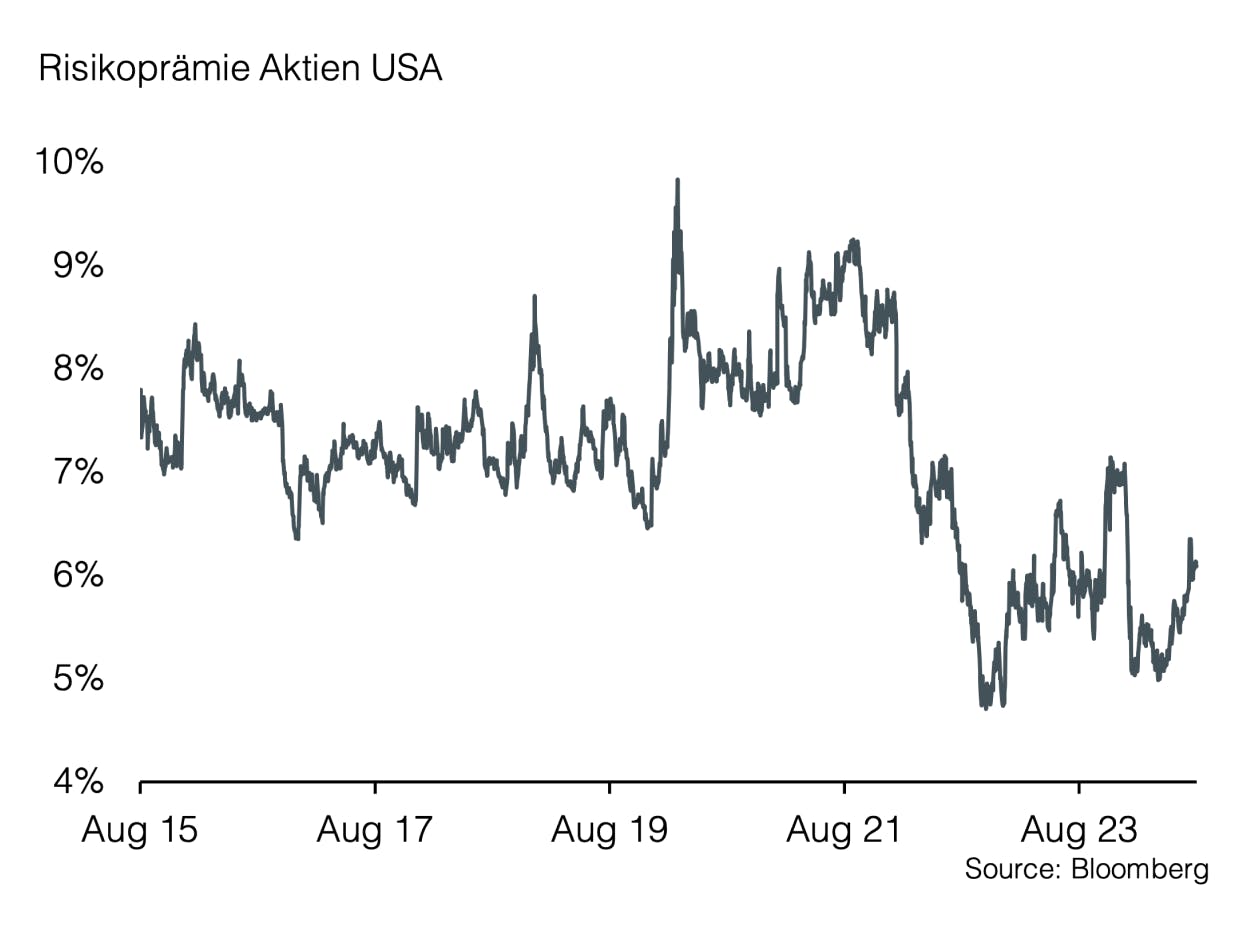

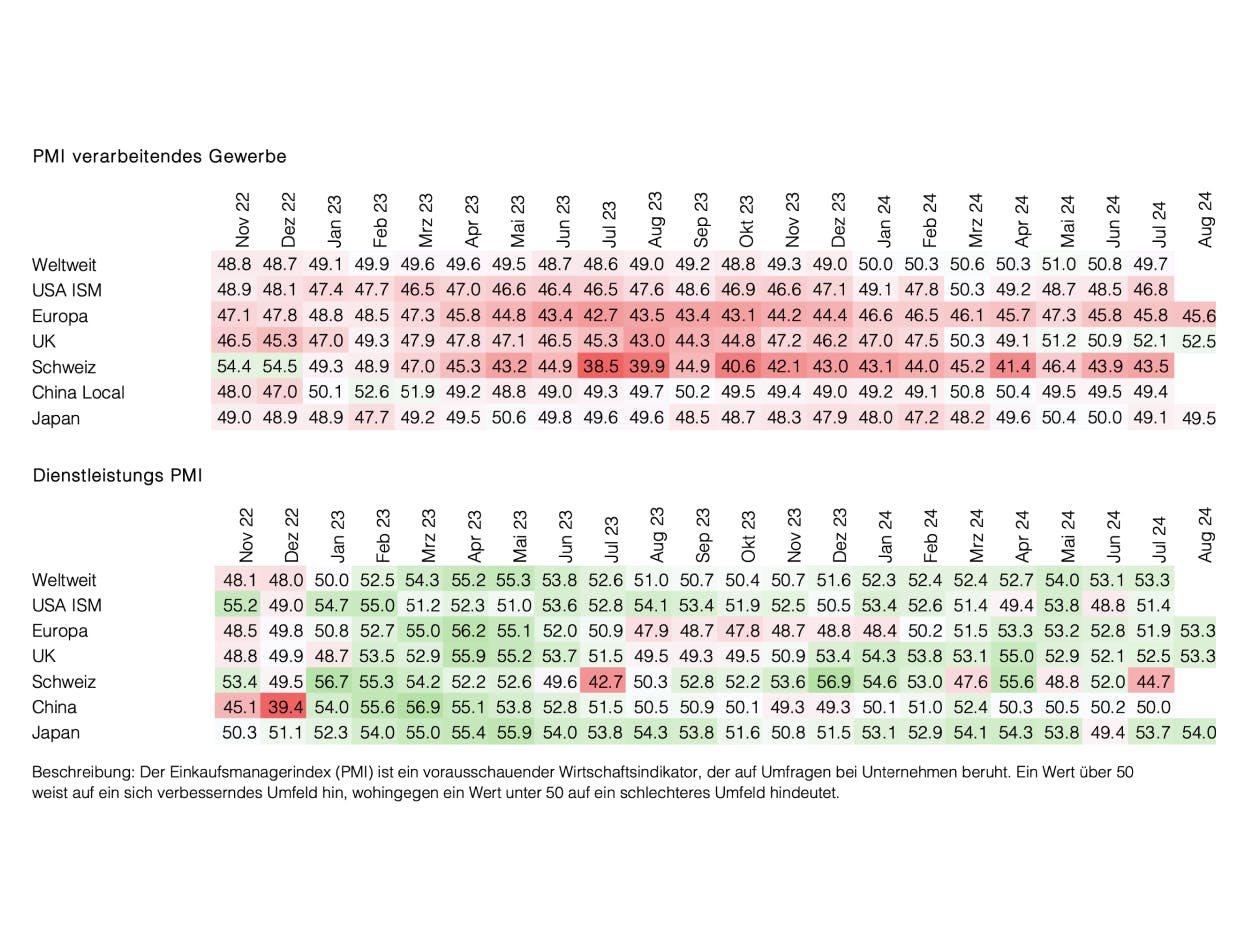

Dies führte zu erheblichen Verwerfungen an den Zinsmärkten. Im sogenannten „Carry-Trade“ USD/JPY, bei dem Anleger Kredite in einer niedrig verzinsten Währung (JPY) aufnehmen und das Geld in einer hoch verzinsten Währung (USD) anlegen, kam es zu einer Massenliquidation. Infolgedessen kam es zum grössten Ausverkauf an den japanischen Aktienmärkten seit 1987. Die globalen Aktienmärkte verloren in kurzer Zeit mehr als die Hälfte ihrer Jahresgewinne, und der zuvor stabil erscheinende Markt wirkte plötzlich sehr fragil. Ein Blick auf die Volatilität zeigte jedoch, dass die Korrektur durchaus auch technische Aspekte hatte: Während die kurzfristige Volatilität auf den höchsten Stand seit der Pandemie stieg, erhöhte sich die erwartete Volatilität über sechs Monate nur geringfügig und erreichte knapp den Durchschnitt der letzten vier Jahre. Entsprechend schnell war dann auch die Erholung. Es brauchte keine 10 Handelstage und die Verluste waren bereits aufgeholt. Seit Monatsbeginn notieren die Aktienmärkte bereits wieder höher. Wer die Märkte nicht kontinuierlich verfolgt, hat somit die jüngsten Turbulenzen möglicherweise gar nicht bemerkt. Aus unserer Sicht jedoch sprechen diese Entwicklungen eine klare Sprache. In der Mai-Ausgabe von Sound Invest lautete unser Titel „Schlechte Nachrichten sind gute Nachrichten“. In einem Umfeld hoher Inflation, in dem die Zentralbanken bemüht sind, die wirtschaftliche Dynamik zu zügeln, war dies zutreffend. Doch mit den makroökonomischen Daten der letzten Monate scheint der Kampf gegen die Inflation abgeschlossen. Daher dürfte nun der andere Teil des Dual-Mandats der Zentralbanken, nämlich die Vollbeschäftigung, wieder verstärkt in den Fokus rücken.

Dies signalisiert zugleich einen Regimewechsel: Schlechte Nachrichten sind jetzt wohl auch als solche zu interpretieren. Allerdings spiegeln die aktuellen Daten keineswegs eine Wirtschaft wider, die die Volatilität zu Beginn des Monats rechtfertigen würde. Während klare Anzeichen einer abnehmenden Dynamik vorhanden sind, ist dies genau das, was die Zentralbanken beabsichtigt haben. Es gibt genügend Anzeichen dafür, dass eine sanfte Landung der Wirtschaft ein realistisches Szenario ist. Nun scheinen die Weichen für graduelle Zinssenkungen auch in den USA gestellt zu sein, was das Investitionsumfeld verbessert. Dennoch dürfte die Sensitivität gegenüber negativen makroökonomischen Überraschungen zunehmen, was in den kommenden Wochen zu erhöhter Volatilität führen könnte.

Dieses Umfeld entspricht unserer aktuellen Positionierung, die wir im August unverändert liessen. Wir bevorzugen weiterhin längere Laufzeiten von Schuldnern mit solider Bonität und meiden risikobehaftete Engagements im Anleihenbereich. Im Aktienbereich sind wir der Überzeugung, dass hochbewertete Bereiche wie Technologie und Kommunikation anfälliger für Korrekturen sind. Entsprechend bevorzugen wir auf regionaler Basis weiterhin den Schweizer Aktienmarkt und setzen in Bezug auf Sektoren auf Basiskonsum und Energie.

Appendix

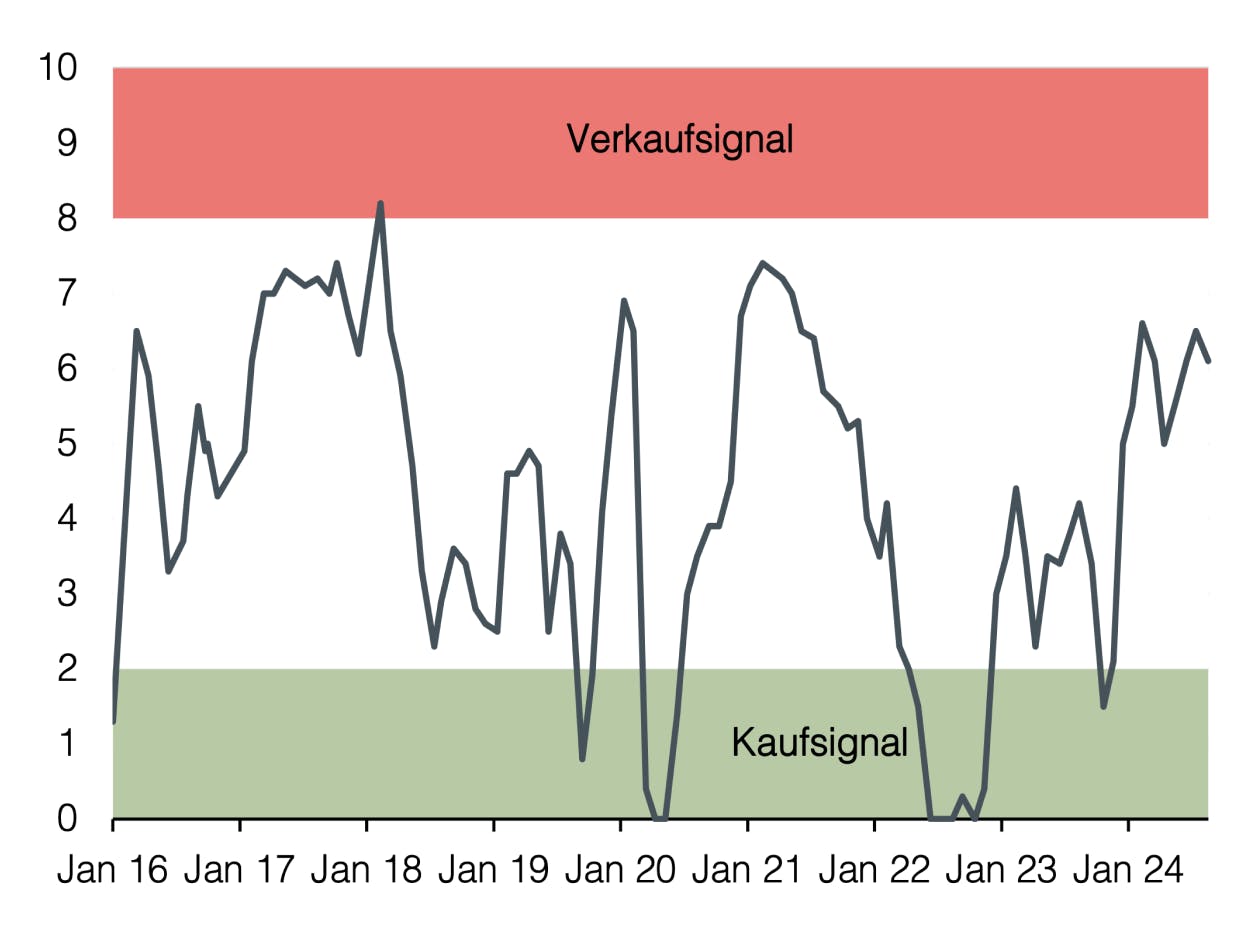

Sound Invest ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument dient ausschließlich zu Informationszwecken und ist als Werbung zu verstehen. Es wurde von der Sound Capital AG (nachfolgend «SC») mit größter Sorgfalt erstellt. Trotz sorgfältiger Bearbeitung übernimmt SC keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der enthaltenen Informationen und lehnt jegliche Haftung für Verluste ab, die durch die Nutzung dieses Dokuments entstehen könnten. Die in diesem Dokument geäußerten Meinungen spiegeln die Einschätzungen von SC zum Zeitpunkt der Erstellung wider und können sich ohne vorherige Ankündigung ändern. Es handelt sich weder um ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Inanspruchnahme von Dienstleistungen. Empfängern wird empfohlen, eigene Beurteilungen vorzunehmen und gegebenenfalls unter Hinzuziehung eines Beraters die Informationen in Bezug auf ihre individuellen Umstände sowie deren rechtliche, regulatorische und steuerliche Auswirkungen zu überprüfen. Obwohl die Informationen aus als zuverlässig angesehenen Quellen stammen, übernimmt SC keine Garantie für deren Genauigkeit. Vergangene Wertentwicklungen von Anlagen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Ebenso sind Prognosen zur Wertentwicklung nicht als verlässlicher Indikator für künftige Ergebnisse zu verstehen. Dieses Dokument richtet sich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen rechtlich einschränkt. Eine Vervielfältigung, auch auszugsweise, ist nur mit ausdrücklicher schriftlicher Genehmigung von SC gestattet.

© 2024 Sound Capital AG.

Datenquelle: Bloomberg, BofA ML Research