SoundInsightN°21

Anleihen

Aktien

Die grosse Zinswende

Die lang erwartete Zinswende in den USA ist eingetreten. Nach mehr als zwei Jahren steigender und anschliessend historisch hohen Zinsen, markiert eine doppelte Zinssenkung nun die Wende. Dies mit bedeutenden Auswirkungen auf die Kapitalmärkte.

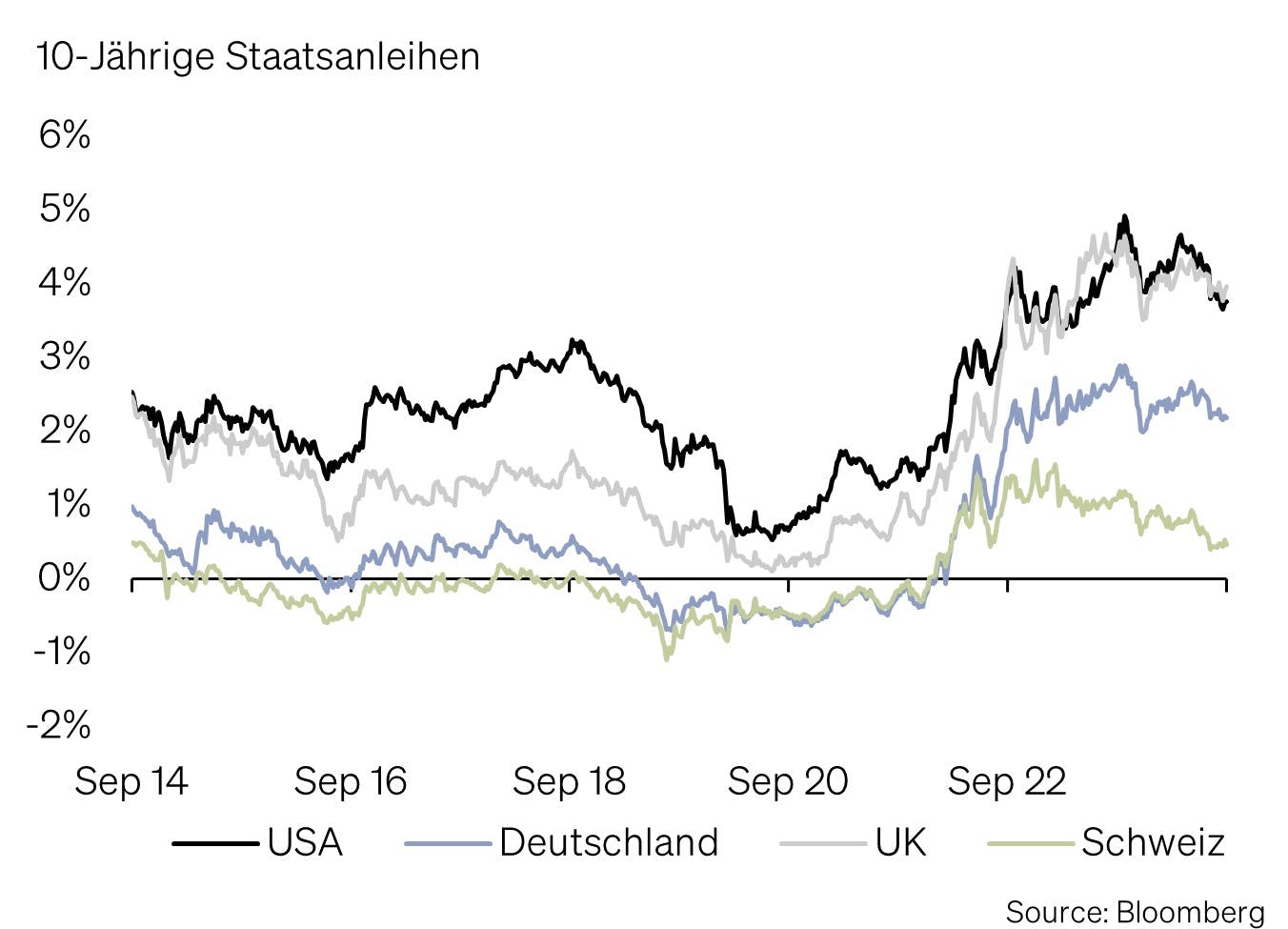

Bereits im Frühjahr 2023 erwartete man im US-Markt eine Zinswende bis zum Jahresende. Doch mit dem unverändert starken US-Wirtschaftswachstum und einer hartnäckigen Inflation kam es anders. Die Federal Reserve erhöhte bis Juli 2023 den Leitzins und liess ihn seither unverändert bei 5.5 % – dem höchsten Stand seit 2001. Mit der Veröffentlichung der eher vorsichtigen Wirtschaftsprognosen des Fed-Beige Books im September wurde klar, dass die Weichen für die Zinswende gestellt sind. Dennoch sorgte die Federal Reserve für eine Überraschung, als sie die Zinsen diesen Monat gleich um 0.5 % und damit um zwei regelkonforme Zinsschritte von 0.25 % senkte. Von 113 befragten Ökonomen hatten nur 9 diesen Schritt antizipiert.

Die doppelte Zinssenkung kam für viele Marktteilnehmer überraschend und sorgte für Diskussionen. Allen voran musste sich Vorsitzender Jay Powell in der Pressekonferenz erklären. Eine Zinssenkung in diesem Ausmass gab es in den letzten 20 Jahren nur in Verbindung mit einer Rezession (Dotcom-Blase, Lehman-Krise, Covid-Pandemie). Allerdings gab es in diesem Zeitraum keine vergleichbar hohe Inflation, weshalb die Situation anders zu beurteilen ist.

Die mit der Zinssenkung veröffentlichten offiziellen Prognosen der Fed widerspiegeln alles andere als eine Rezession: Die Inflation ist nun unter Kontrolle, während sich der Arbeitsmarkt stabilisiert. Diese Annahme wird auch von zahlreichen Ökonomen geteilt. Ihre Einschätzung für die Wahrscheinlichkeit einer US-Rezession in den kommenden 12 Monaten ist seit Jahresbeginn von 50% auf 30% gefallen.

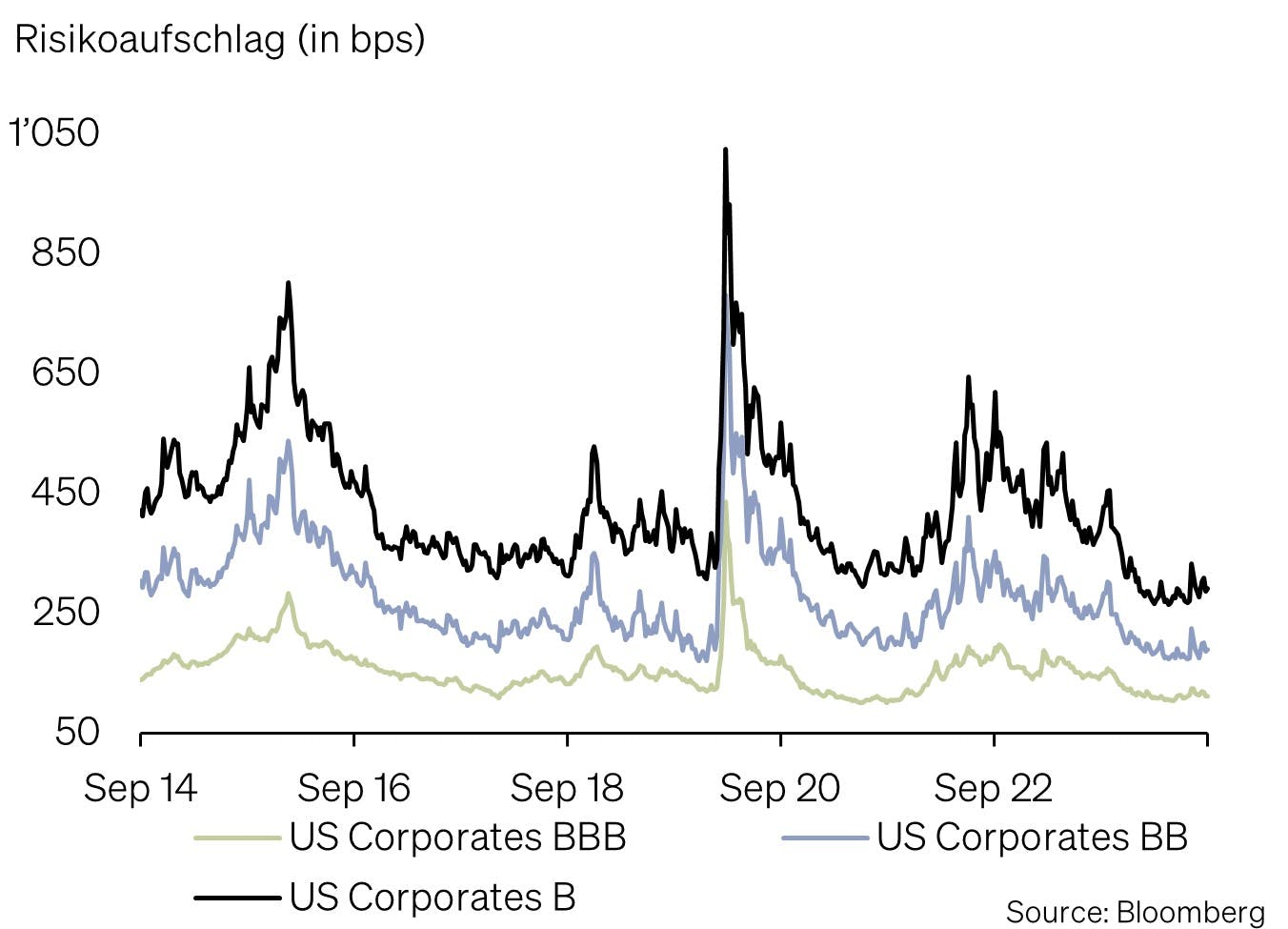

Mit dem Umfang der Zinswende sendet die Fed ein klares Signal an die Märkte: Das Risiko einer zu starken wirtschaftlichen Abschwächung wird frühzeitig bekämpft – oder idealerweise bereits im Keim erstickt. Bis Ende 2025 werden acht weitere Zinssenkungen erwartet, was allerdings bereits in den Märkten eingepreist ist. Unternehmen profitieren somit bereits von tieferen Zinsen. Auch die Ausfallwahrscheinlichkeiten liegen auf einem historisch niedrigen Niveau, was besonders für kapitalintensive Geschäftsmodelle eine willkommene Unterstützung darstellt.

Insgesamt weisen die aktuellen Entwicklungen auf ein positives Umfeld für Aktien und risikobehaftete Anlagen hin. Analysten prognostizieren für das kommende Jahr ein breiter abgestütztes Gewinnwachstum bei Unternehmen im S&P 500. Wir haben bereits mehrfach darüber berichtet, dass die grossen Technologiewerte in den vergangenen Quartalen die Haupttreiber für Wachstum und Rendite waren. Im nächsten Jahr wird zusätzlich ein grosser Anteil des Gewinnwachstums auch aus anderen Sektoren als Technologie und Kommunikation erwartet. Während die sogenannten «Value»-Sektoren in diesem Jahr kein Wachstum verzeichneten, rechnen Analysten im nächsten Jahr mit einem Wachstumsschub von über 10%.

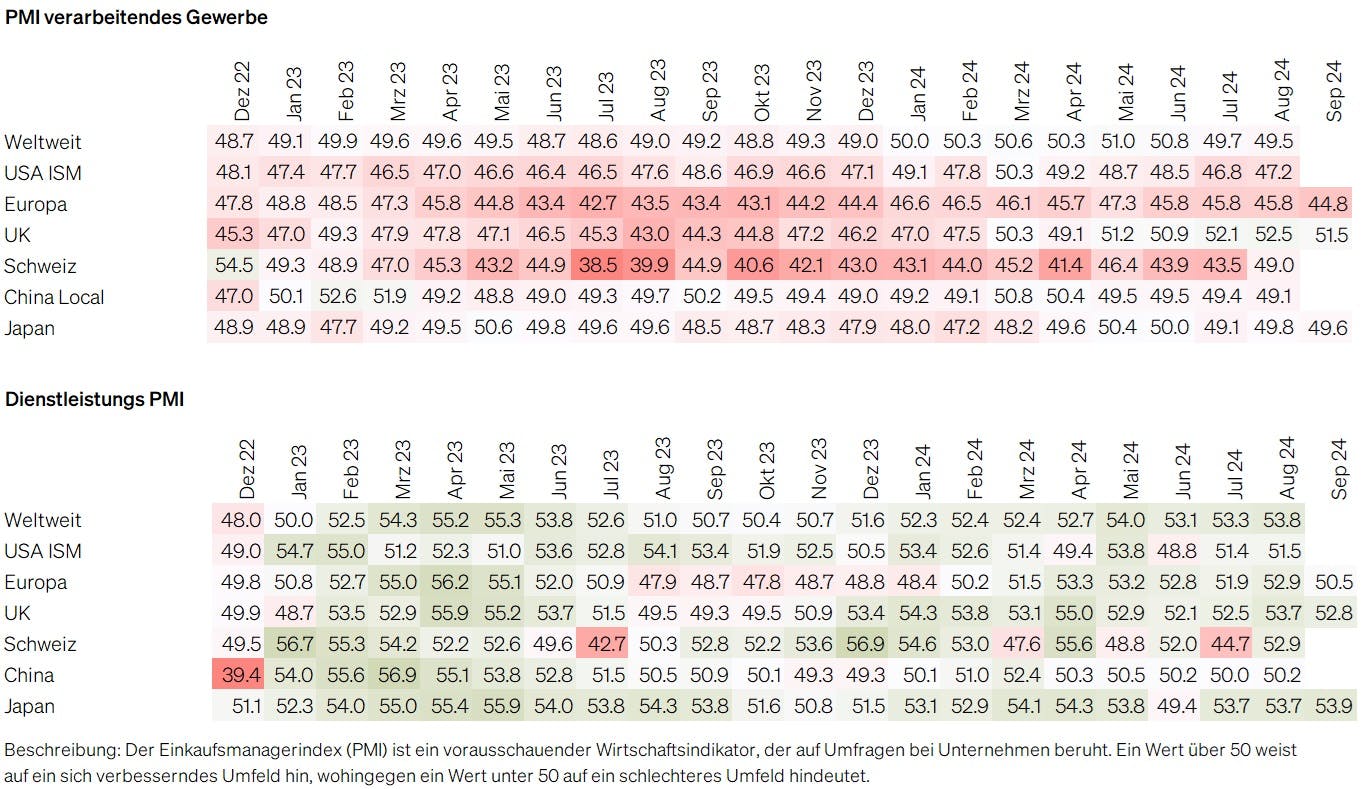

Damit gehen die Märkte aktuell von einem sehr optimistischen Szenario aus: Eine US-Wirtschaft, die sich durch Zinssenkungen stabilisiert, rekordtiefe Risikoaufschläge und günstigere Finanzierungen für Unternehmen, kombiniert mit einem Gewinnwachstum im zweistelligen Prozentbereich. Der Arbeitsmarktbericht vom August sowie eine Vielzahl der Frühindikatoren zeigen jedoch deutlich, dass Enttäuschungen möglich sind. Wir bleiben somit vorerst bei unserer neutralen Allokation von Anleihen und Aktien. Die Sensibilität gegenüber Wirtschaftsdaten wird im Vorfeld der US-Wahlen hoch bleiben, womit eine Präferenz für Qualität und Stabilität im Portfolio zu bevorzugen ist.Die grosse Zinswende

Die lang erwartete Zinswende in den USA ist eingetreten. Nach mehr als zwei Jahren steigender und anschliessend historisch hohen Zinsen, markiert eine doppelte Zinssenkung nun die Wende. Dies mit bedeutenden Auswirkungen auf die Kapitalmärkte.

Bereits im Frühjahr 2023 erwartete man im US-Markt eine Zinswende bis zum Jahresende. Doch mit dem unverändert starken US-Wirtschaftswachstum und einer hartnäckigen Inflation kam es anders. Die Federal Reserve erhöhte bis Juli 2023 den Leitzins und liess ihn seither unverändert bei 5.5 % – dem höchsten Stand seit 2001. Mit der Veröffentlichung der eher vorsichtigen Wirtschaftsprognosen des Fed-Beige Books im September wurde klar, dass die Weichen für die Zinswende gestellt sind. Dennoch sorgte die Federal Reserve für eine Überraschung, als sie die Zinsen diesen Monat gleich um 0.5 % und damit um zwei regelkonforme Zinsschritte von 0.25 % senkte. Von 113 befragten Ökonomen hatten nur 9 diesen Schritt antizipiert.

Die doppelte Zinssenkung kam für viele Marktteilnehmer überraschend und sorgte für Diskussionen. Allen voran musste sich Vorsitzender Jay Powell in der Pressekonferenz erklären. Eine Zinssenkung in diesem Ausmass gab es in den letzten 20 Jahren nur in Verbindung mit einer Rezession (Dotcom-Blase, Lehman-Krise, Covid-Pandemie). Allerdings gab es in diesem Zeitraum keine vergleichbar hohe Inflation, weshalb die Situation anders zu beurteilen ist.

Die mit der Zinssenkung veröffentlichten offiziellen Prognosen der Fed widerspiegeln alles andere als eine Rezession: Die Inflation ist nun unter Kontrolle, während sich der Arbeitsmarkt stabilisiert. Diese Annahme wird auch von zahlreichen Ökonomen geteilt. Ihre Einschätzung für die Wahrscheinlichkeit einer US-Rezession in den kommenden 12 Monaten ist seit Jahresbeginn von 50% auf 30% gefallen.

Mit dem Umfang der Zinswende sendet die Fed ein klares Signal an die Märkte: Das Risiko einer zu starken wirtschaftlichen Abschwächung wird frühzeitig bekämpft – oder idealerweise bereits im Keim erstickt. Bis Ende 2025 werden acht weitere Zinssenkungen erwartet, was allerdings bereits in den Märkten eingepreist ist. Unternehmen profitieren somit bereits von tieferen Zinsen. Auch die Ausfallwahrscheinlichkeiten liegen auf einem historisch niedrigen Niveau, was besonders für kapitalintensive Geschäftsmodelle eine willkommene Unterstützung darstellt.

Insgesamt weisen die aktuellen Entwicklungen auf ein positives Umfeld für Aktien und risikobehaftete Anlagen hin. Analysten prognostizieren für das kommende Jahr ein breiter abgestütztes Gewinnwachstum bei Unternehmen im S&P 500. Wir haben bereits mehrfach darüber berichtet, dass die grossen Technologiewerte in den vergangenen Quartalen die Haupttreiber für Wachstum und Rendite waren. Im nächsten Jahr wird zusätzlich ein grosser Anteil des Gewinnwachstums auch aus anderen Sektoren als Technologie und Kommunikation erwartet. Während die sogenannten «Value»-Sektoren in diesem Jahr kein Wachstum verzeichneten, rechnen Analysten im nächsten Jahr mit einem Wachstumsschub von über 10%.

Damit gehen die Märkte aktuell von einem sehr optimistischen Szenario aus: Eine US-Wirtschaft, die sich durch Zinssenkungen stabilisiert, rekordtiefe Risikoaufschläge und günstigere Finanzierungen für Unternehmen, kombiniert mit einem Gewinnwachstum im zweistelligen Prozentbereich. Der Arbeitsmarktbericht vom August sowie eine Vielzahl der Frühindikatoren zeigen jedoch deutlich, dass Enttäuschungen möglich sind. Wir bleiben somit vorerst bei unserer neutralen Allokation von Anleihen und Aktien. Die Sensibilität gegenüber Wirtschaftsdaten wird im Vorfeld der US-Wahlen hoch bleiben, womit eine Präferenz für Qualität und Stabilität im Portfolio zu bevorzugen ist.

Appendix

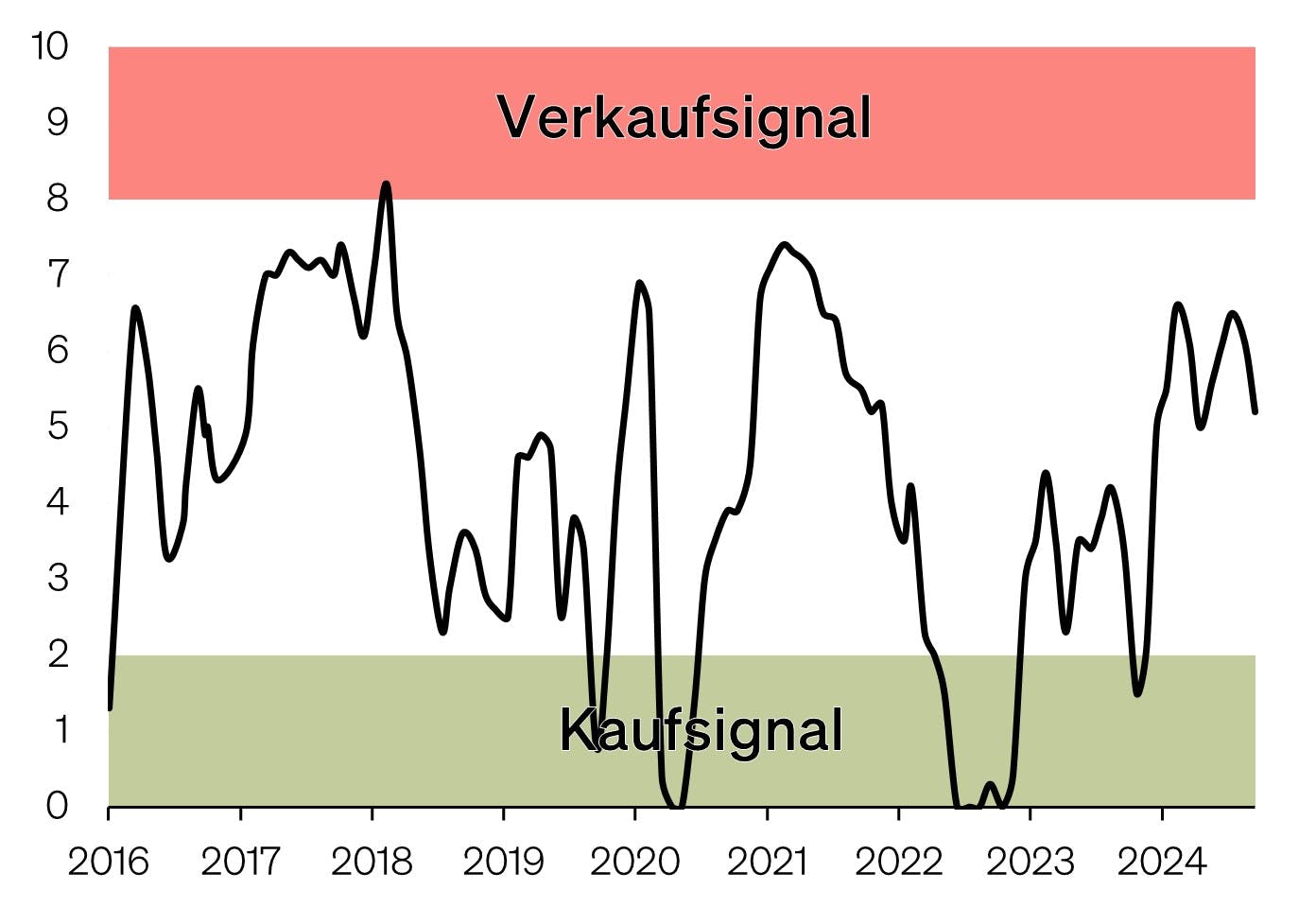

Sound Insights ist das zentrale Werkzeug für unsere Anlageallokation. Mit ihm beurteilen wir systematisch und konsistent die Aspekte, die für die Entwicklung der Finanzmärkte relevant sind. In der Folge können sich unsere Kunden auf eine rationale und antizyklische Umsetzung unserer Anlageentscheidungen verlassen.

- Konzentration auf das Wesentliche

Zinsniveau, Risikoaufschlag, Bewertung, Wirtschaftsentwicklung, Anlegerstimmung und -positionierung. Das sind die zentralen Faktoren. Sie entscheiden über den Erfolg an den Finanzmärkten. Besonders in turbulenten Zeiten, wenn die Versuchung besonders gross ist, irrational den Schlagzeilen hinterherzulaufen. - Vergleichbarkeit über Ort und Zeit

Die genannten Faktoren sind für alle Märkte und zu jeder Zeit gleichermassen relevant. Dies ergab sich aus einem strengen «Backtesting», welches sich rollend in die Zukunft fortsetzt. - Bündeln unserer kumulierten Anlageerfahrung

Unsere Stärke liegt in den langjährigen Erfahrungen unserer Partner und Principals. Genau diese Erfahrungen fassen wir zusammen und machen sie mittels Sound Invest anwendbar. - Transparenz

Durch die monatliche Publikation wissen unsere Kunden stets, wo wir im Anlagezyklus stehen und wohin die Reise an den Finanzmärkten geht.

Disclaimer

Das vorliegende Dokument stellt Werbung dar und dient ausschliesslich zu Informationszwecken sowie der ausschliesslichen Nutzung durch den Empfänger. Dieses Dokument wurde von Sound Capital AG (nachfolgend «SoundCapital») mit grösster Sorgfalt und nach bestem Wissen und Gewissen erstellt. SoundCapital bietet jedoch keine Gewähr für dessen Inhalt und Vollständigkeit und lehnt jede Haftung für Verluste ab, die sich aus der Verwendung dieser Informationen ergeben. Die in diesem Dokument geäusserten Meinungen sind diejenigen von SoundCapital zum Zeitpunkt der Redaktion und können sich jederzeit und ohne Mitteilung ändern. Das Dokument stellt weder ein Angebot noch eine Empfehlung zum Erwerb oder Verkauf von Finanzinstrumenten oder Dienstleistungen dar und entbindet den Empfänger nicht von seiner eigenen Beurteilung. Insbesondere ist dem Empfänger empfohlen, allenfalls unter Beizug eines Beraters, die Informationen in Bezug auf die Vereinbarkeit mit seinen eigenen Verhältnissen, auf juristische, regulatorische, steuerliche und andere Konsequenzen zu prüfen. Obwohl die in diesem Dokument enthaltenen Informationen und Angaben aus Quellen stammen, die als zuverlässig gelten, wird keine Zusicherung bezüglich ihrer Richtigkeit und Vollständigkeit abgegeben. Die bisherige Performance einer Anlage ist kein verlässlicher Indikator für deren zukünftige Entwicklung. Performance-Prognosen sind kein zuverlässiger Indikator für die zukünftigen Ergebnisse. Dieses Dokument richtet sich ausdrücklich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen aufgrund der geltenden Gesetzgebung verbietet. Es darf ohne schriftliche Genehmigung von SoundCapital weder auszugsweise noch vollständig vervielfältigt werden.

© 2024 Sound Capital AG. Alle Rechte vorbehalten. Datenquelle: Bloomberg, BofA ML Research